Opnieuw slecht nieuws voor de holdings. Na de interne meerwaarden komen de DBI-aftrek en de "Debt Push Down" techniek binnen holdingstructuren nu ook onder vuur te liggen.

De schuldige is de wet houdende fiscale bepalingen van 1 december 2016 (B.S. 8 december 2016) die een nieuwe antimisbruikbepaling inzake DBI-aftrek en de vrijstelling van roerende voorheffing invoert. Het gaat om de implementatie in ons nationaal recht van twee wijzigingen aan de Europese Moeder-dochterrichtlijn (Parl.St. Kamer 2015-16, nr. 54-2052/001).

De Europese richtlijn van 27 januari 2015 introduceerde een nieuwe antimisbruikbepaling in de Moeder-dochterrichtlijn. Deze maatregel voorziet in essentie dat lidstaten de voordelen van de Moeder-dochterrichtlijn niet mogen toekennen aan een kunstmatige constructie, d.w.z. een constructie die niet is opgezet op grond van geldige zakelijke motieven die de economische realiteit weerspiegelen. Deze antimisbruikbepaling moest door de lidstaten worden omgezet tegen 31 december 2015. België deed dit pas met de wet van 1 december 2016 (B.S 8 december 2016).

Een lichtpuntje: de memorie van toelichting stelt duidelijk dat de anti-misbruikbepaling niet tot doel heeft om het actieve financiële beheer van een holdingvenootschap als misbruik aan te merken. Enkel de passieve holdings worden geviseerd.

Algemene antimisbruikbepaling inzake DBI-aftrek & RV-vrijstelling

Sinds 1 januari 2017 kan de administratie de nieuwe algemene antimisbruikbepaling gebruiken om de DBI-aftrek te beletten alsook de vrijstelling van roerende voorheffing op dividenden in het kader van de Moeder-dochterrichtlijn te weigeren ingeval van kunstmatige constructies.

Voortaan is er géén DBI-aftrek mogelijk op dividenden verleend of toegekend door een vennootschap die inkomsten uitkeert die verbonden zijn met een rechtshandeling of een geheel van rechtshandelingen (nieuw artikel 203, § 1, 7°, WIB92) waarvan de administratie aantoont dat die :

- kunstmatig is omdat zij niet is opgezet op grond van geldige zakelijke redenen die de economische realiteit weerspiegelen en

- is opgezet met als hoofddoel of een van de hoofddoelen het verkrijgen van de DBI-aftrek bedoeld in artikel 202, § 1, 1° en 2 WIB92 of één van de voordelen van de Moeder-dochterrichtlijn in een andere EU-lidstaat.

De memorie van toelichting benadrukt dat deze bepaling "een breed toepassingsgebied" heeft, waardoor niet alleen intra-Europese dividendstromen zijn geviseerd, maar ook intra Belgische dividendstromen en dividendstromen die plaatsvinden tussen België en een derde land (MvT, nr. 54-2052/001, 6-7).

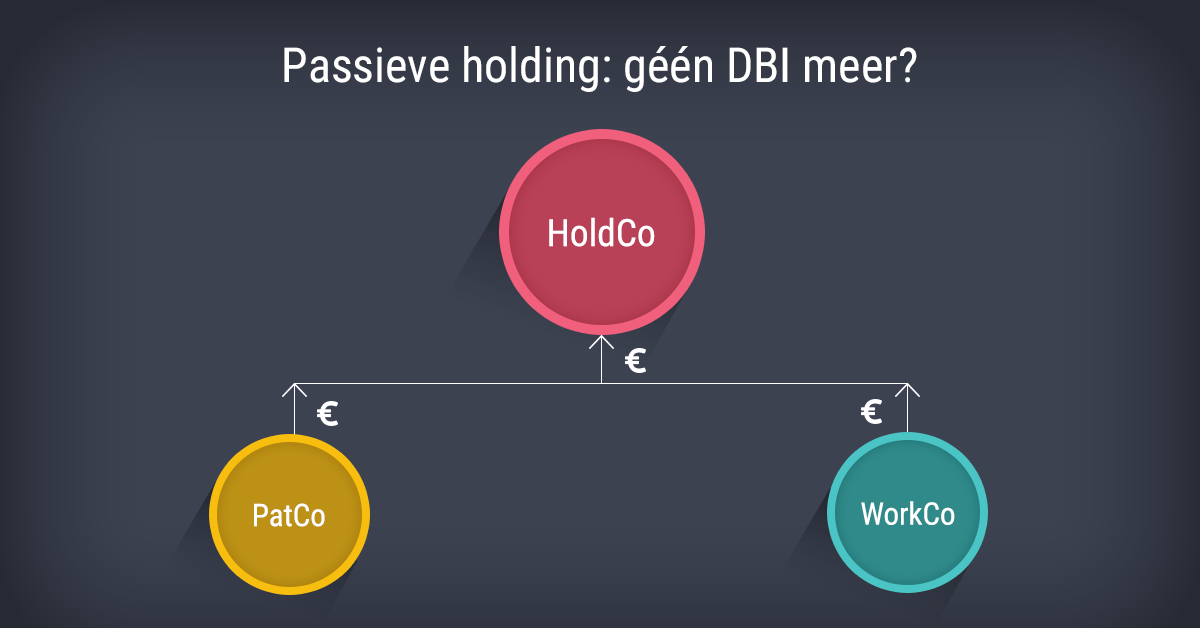

Toepassing op passieve holdingstructuur

Met de nieuwe antimisbruikregel kan de Belgische administratie passieve holdingstructuren zonder economische substantie doeltreffender bestrijden.

Vele Belgische vermogende families houden hun aandelenparticipaties aan via een holdingstructuur omwille van fiscale reden. Als de holding participaties van meer dan 10 % bezit in andere vennootschappen of met een aanschaffingswaarde van 2.500.000 EUR, dan mag zij 95% van haar ontvangen dividenden uit die deelnemingen vrijstellen van vennootschapsbelasting dankzij de zgn. DBI-aftrek (definitief belaste inkomsten).

Bovendien kan de holding die aandelen later verkopen met een belastingvrije meerwaarde als zij de effecten meer dan één jaar heeft aangehouden.

Holding om te beleggen in beursgenoteerde vennootschappen

De figuur van de holding wordt dan ook gebruikt door nogal wat vermogende families om hun “relatief kleine participaties” in beursgenoteerde vennootschappen te verenigen in één vennootschap. Door de bundeling van al die participatie in een holdingstructuur kan men voldoen aan de minimale deelnemingsvereiste van 2.500.000 EUR als toepassingsvoorwaarde van de DBI-aftrek.

Onderbrengen van een operationele vennootschap in een familiale holding

Daarnaast wordt de holding ook gebruikt als figuur om de opgepotte winsten uit een operationele vennootschap vrij van roerende voorheffing naar de aandeelhouder-zaakvoerder van die operationele vennootschap te laten vloeien.

Neem bijvoorbeeld een succesvolle Belgische werkvennootschap die 20 jaar geleden werd opgericht met een minimumkapitaal van 20.000 EUR. Stel dat deze werkvennootschap in de loop der jaren haar winsten maximaal in de vennootschap heeft aangehouden (gereserveerd) waardoor de marktwaarde nu 10 miljoen EUR bedraagt. De aandeelhouder-zaakvoerder van de werkvennootschap richt dan een holdingvennootschap op waaraan hij de aandelen van de Belgische werkvennootschap verkoopt tegen de marktwaarde van 10 miljoen EUR in ruil voor een rekening-courant tegoed. De meerwaarde op aandelen is vrijgesteld van personenbelasting voor zover wordt bewezen dat die verrichting kadert binnen een normaal beheer van het privévermogen (artikel 90, 9 °, 1e streepje WIB 1992).

Vervolgens worden de opgepotte winsten van de werkvennootschap (haar reserves) als dividend uitgekeerd naar de holding. Dit kan met vrijstelling van roerende voorheffing mits een minimumparticipatie van 10% en die minimumdeelneming gedurende een periode van ten minste één jaar wordt aangehouden (artikel 106, §6 KB/WIB 1992). Wanneer de uitkering van het superdividend gebeurt binnen het jaar zal slechts 70% van het dividend onmiddellijk mogen worden doorgestort aan de holding, het saldo van 30% mag maar na een jaar worden doorgestort. De holding die de reserves uit de werkvennootschap onder de vorm van een dividend ontvangt kan 95% ervan vrijstellen van vennootschapsbelasting dankzij de DBI-aftrek. Achteraf kan de aandeelhouder de som van 10 miljoen EUR aan zichzelf belastingvrij laten uitkeren door de holdingvennootschap haar schuld aan hemzelf te laten aflossen.

Belastingdruk van 1,69%

Het niet-vrijgestelde gedeelte van het ontvangen dividend (5%) noemt men het zgn. DBI-lek. Door dat DBI-lek betaalt de holding slechts vennootschapsbelasting op 5% van de ontvangen dividend uit de operationele vennootschappen. Onder het gewone tarief van 34% vennootschapsbelasting resulteert deze techniek in een reële belastingdruk van 1,69% (5% x 34 % = 1,6995%). Slechts 1,69% belastingen via de holding is heel wat minder dan 30% roerende voorheffing ingeval de werkvennootschap haar reserves rechtstreeks aan de aandeelhouder zou uitkeren.

Deze structuur werd niet alleen door fiscalisten maar ook door vele financiële instellingen aangemoedigd. Dikwijls verstrekte een bankinstelling zelfs een lening aan de werkvennootschap om de uitbetaling van het superdividend door de werkvennootschap aan de holding te financieren. Dit in het kader van een zogenaamde "Debt Push Down" waarbij de overnameschuld op het niveau van de holding (= rekening courant) zo snel mogelijk wordt gereduceerd en verplaatst naar de werkvennootschap door de toekenning van een superdividend. Dat geleende geld had als voordeel dat de aandeelhouder in kwestie direct een groot deel van zijn centen kreeg van de holding bij de verkoop van zijn aandelen. De werkvennootschap betaalde dan interesten aan de bank op die lening trekt die interesten fiscaal als beroepskosten af.

Bovendien bood dan bankinstelling de aandeelhouder in kwestie dan vaak nog bijstand (via een private banking) bij het beleggen van de grote ontvangen sommen uit de verkoop van de aandelen.

Niets dan blije gezichten dus….

Weigering van de DBI-aftrek

Bovenstaande fiscale feestvreugde kan verstoord worden door de fiscus. Naast de bestaande risico's dat de interne meerwaarde toch nog wordt belast tegen 33% als abnormale transactie en het risico dat de interest in de werkvennootschap als beroepskost wordt geweigerd omdat deze dient voor de uitkering van een superdividend.

Met de nieuwe antimisbruikbepaling kan de administratie die DBI-aftrek weigeren bij een passieve holding omdat die holding dan enkel werd opgezet met als hoofddoel het binnenhalen van de DBI-aftrek. In dit geval gaat het om een volstrekt kunstmatige constructie. Volgens de administratie is de operatie (de verkoop van de operationele vennootschap aan de holding) dan ingegeven door fiscale overwegingen d.w.z. het vermijden van de roerende voorheffing van 30% op dividenden van de operationele vennootschap.

Nefast is de situatie waarin de holdingvennootschap zich beperkt tot het passief bezit van de aandelen zonder tussen te komen in het beheer ervan (passieve holding). Ze heeft bijvoorbeeld geen eigen kantoor, geen werknemers, enz. De holding wordt niet actief financieel beheerd. In dit geval kadert de holding volgens de fiscus in een kunstmatige constructie, die beantwoordt aan louter fiscale motieven, met als gevolg dat de DBI-aftrek en de RV-vrijstelling kunnen geweigerd worden.

De fiscale risico's van zo’n weigering zijn niet te onderschatten. Want zonder DBI-aftrek betekent dit dat de ontvangen dividenden bij de holding volledig belastbaar worden in de vennootschapsbelasting. En dat terwijl de vennootschappen die de dividenden uitkeren ook al vennootschapsbelasting op die winst hebben betaald.Economische dubbele belasting dus.

Economische substantie van de holding als verdediging

Voor wie nog een holdingstructuur aanhoudt is het heel belangrijk om financiële of bedrijfseconomische motieven in te roepen ter verantwoording van de verrichtingen. Het is aan te raden om nu al de zakelijke motieven uitgebreid te documenteren (in verslagen, voorstellen en akten) teneinde te anticiperen op komende controles.

De nieuwe antimisbruikbepaling kan buiten spel worden gezet wanneer de holding - bovenop fiscale redenen - om geldige zakelijke redenen wordt gebruikt. Volgens de parlementaire voorbereidingen bij de wet van 1 december 2016 zou de antimisbruikbepaling niet van toepassing zijn bij een "actief financieel beheer" van de familiale holdingvennootschap. De holding heeft er dan ook alle belang bij om alle beheerdaden goed te documenteren zoals haar investeringsbeslissingen (de aankoop en verkoop van diverse participaties).

Het is aan te raden om de holdingvennootschap meerdere participaties te laten aanhouden.

Nuttig is om de holding een werkelijke economische activiteit te laten uitoefenen. De holding is dan actief in het beheer van haar dochtervennootschappen. De holding kan bijvoorbeeld de ontvangen dividenden gebruiken om leningen te verstrekken aan een onderneming binnen de groep. Financieringsmotieven zijn bijvoorbeelds het feit dat de holding makkelijker een lening zal krijgen van de bank dan één van de dochtervennootschappen die het moeilijk heeft.

De holding kan bijvoorbeeld ook administratieve, financiële, juridische en boekhoudkundige diensten verlenen aan haar dochtervennootschappen.

De holdingstructuur kan gekozen worden met het oog op de overdracht van de werkvennootschap aan één van de kinderen. Denk bijvoorbeeld aan het opzetten van een successieplanning, waarbij de ouders de aandelen van de holding aan hun kinderen schenken met behoud van het vruchtgebruik.

De tussentijdse verrichtingen die de holding heeft uitgevoerd blijven cruciaal als in te roepen tegenbewijs (= de niet-fiscale motieven voor de holdingvennootschap). Op die manier bezorgt men de holding economische substantie en kan de nieuwe antimisbruikbepaling gecounterd worden.

Inwerkingtreding

De nieuwe antimisbruikbepaling inzake DBI-aftrek is van toepassing op de inkomsten verleend of toegekend vanaf 1 januari 2016. Maar zij is nog niet van toepassing op de inkomsten verleend of toegekend in de loop van een boekjaar dat werd afgesloten vóór 01.01.2017, zijnde de eerste dag van de maand na die waarin de wet van 1 december 2016 in het Belgisch Staatsblad is bekendgemaakt ( = een uitzondering voor vennootschappen met een gebroken boekjaar waarvan het fiscaal resultaat reeds vaststaat op het ogenblik van de publicatie van de wet).

Seminaries vennootschapsbelasting

- Investeringsaftrek: nieuwigheden, uitdagingen en opportuniteiten op donderdag (vm) 12/03/2026 en dinsdag (av) 17/03/2026 via livestream met Pieter-Jan Wouters, met uitgebreide aandacht voor de investeringslijsten.

- Aangifte vennootschapsbelasting AJ 2026 via livestream met Sophie Hugelier en Wim Van Kerchove, inclusief de Praktijkgids vennootschapsbelasting AJ 2026 (winkelwaarde €110).

Dinsdag (vm) 28/04/2026

Woensdag (vm) 29/04/2026

Donderdag (nm) 07/05/2026

Woensdag (av) 20/05/2026

Dinsdag (vm) 02/06/2026 - Aangifte vennootschapsbelasting en personenbelasting AJ 2026 met Sophie Hugelier en Wim Van Kerchove, inclusief de Praktijkgids PB AJ 2026 én de Praktijkgids VenB AJ 2026 (winkelwaarde €220).

Donderdag (dag) 30/04/2026 – Link 21 Herentals

Maandag (dag) 04/05/2026 – Crowne Plaza Antwerpen

Dinsdag (dag) 05/05/2026 – Van Der Valk Hotel Oostkamp

Vrijdag (dag) 08/05/2026 – De Montil Affligem

Maandag (dag) 11/05/2026 – Hotel Serwir Sint-Niklaas

Dinsdag (dag) 12/05/2026 – Hotel Shamrock Tielt

Maandag (dag) 18/05/2026 – Holiday Inn Gent - Expo

Dinsdag (dag) 19/05/2026 – Kortrijk Xpo Meeting Center

Donderdag (dag) 21/05/2026 – Link 21 Herentals - Waardering van vennootschappen: knipperlichten voor de accountant op woensdag (av) 10/06/2026 en vrijdag (vm) 19/06/2026 via livestream met Patrick Huybrechts, onmisbaar in het kader van een overdracht van aandelen.

- Onroerende leasing: opportuniteiten op donderdag (vm) 11/06/2026 en maandag (av) 22/06/2026 via livestream met Philippe Salens.

- Investeringsaftrek: nieuwigheden, uitdagingen en opportuniteiten op donderdag (vm) 12/03/2026 en dinsdag (av) 17/03/2026 via livestream met Pieter-Jan Wouters.

Op de hoogte blijven van onze seminaries?

Schrijf je in voor onze nieuwsbrief