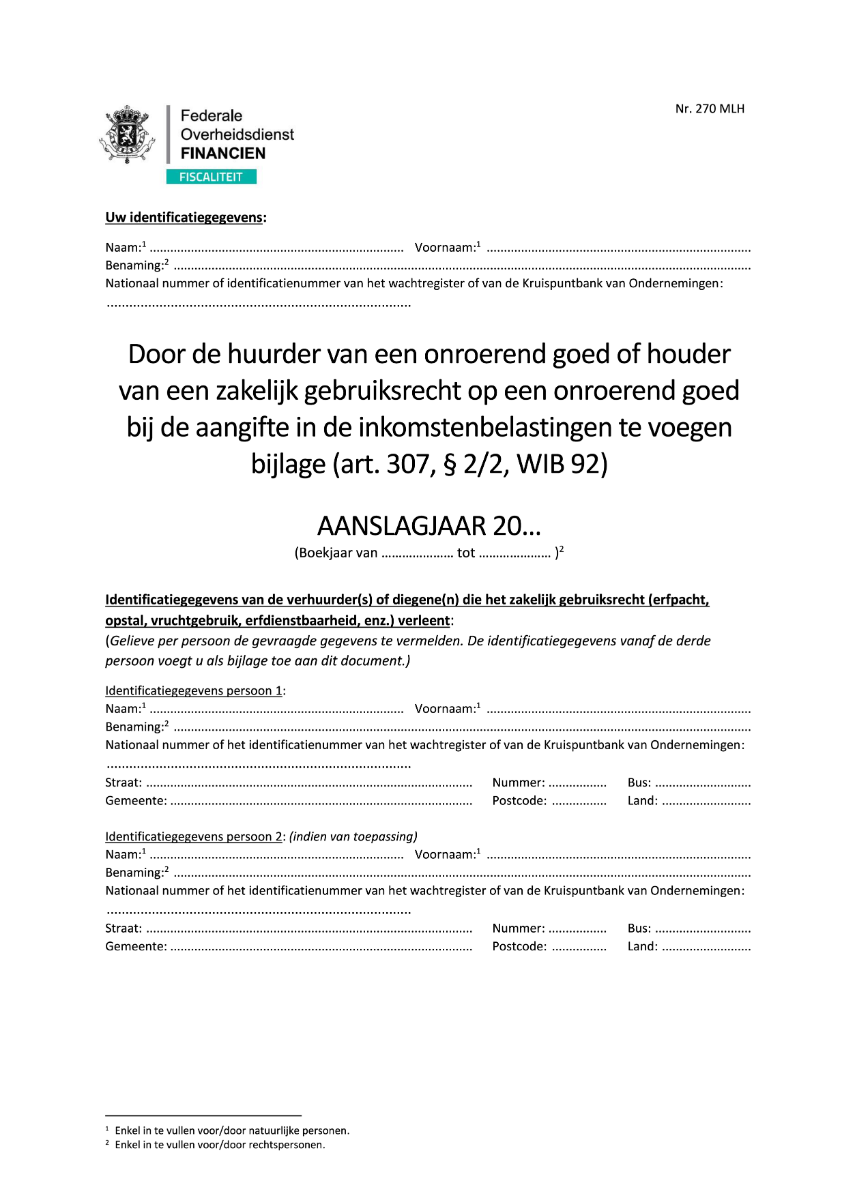

In het Belgisch Staatsblad van 14 maart 2024 werd het modelformulier Nr. 270 MLH 'meldplicht (huur)vergoedingen onroerend goed' gepubliceerd dat als verplichte bijlage bij de aangifte in de inkomstenbelastingen moet worden toegevoegd.

Inleiding

De wet van 28.12.2023 houdende diverse fiscale bepalingen (1) legt aan de huurder van een onroerend goed of de houder van een zakelijk gebruiksrecht op een onroerend goed de verplichting op om bepaalde gegevens betreffende de huur of het zakelijk gebruiksrecht te vermelden in een bijlage bij de aangifte in de inkomstenbelastingen.

Die verplichting geldt slechts wanneer aan bepaalde voorwaarden is voldaan (zie “Wanneer moet de aangifte in de inkomstenbelastingen de bijlage nr. 270 MLH bevatten?” hierna) (2).

Dit bericht legt het model van deze bij de aangifte in de inkomstenbelastingen te voegen bijlage vast.

Het officiële model (nr. 270 MLH) is als bijlage bij dit bericht gevoegd.

Schrijf u in voor onze fiscale club of btw club met GRATIS toegang Practinet (modules PB en VenB / btw) !

Wanneer moet de aangifte in de inkomstenbelastingen de bijlage nr. 270 MLH bevatten?

De volgende belastingplichtigen moeten bij hun aangifte in de inkomstenbelastingen de bijlage nr. 270 MLH voegen.

De belastingplichtige

- huurt een onroerend goed of is houder van een zakelijk gebruiksrecht (erfpacht, opstal, vruchtgebruik, erfdienstbaarheid, enz.) op een onroerend goed, en

-

is een rechtspersoon die ertoe gehouden is om een aangifte in de inkomstenbelastingen (3) in te dienen

of

is een natuurlijk persoon die de huurvergoedingen voor dat onroerend goed of de vergoedingen voor de vestiging of overdracht voor dat zakelijk gebruiksrecht geheel of gedeeltelijk als werkelijke beroepskosten in aftrek brengt (4).

De bepalingen met betrekking tot de verplichte bijlage (5) nr. 270 MLH zijn niet van toepassing op de huurvergoedingen en vergoedingen voor een zakelijk gebruiksrecht op een onroerend goed die verbonden zijn aan de leveringen van goederen of diensten verricht door een belastingplichtige gevestigd op het grondgebied van de Gemeenschap in de zin van art. 1, § 2, 2°, van het Wetboek van de btw of in Noorwegen, IJsland of Liechtenstein, waarvoor volgens de toepasselijke btw-reglementering daadwerkelijk een factuur of een document in de plaats ervan werd opgesteld (6).

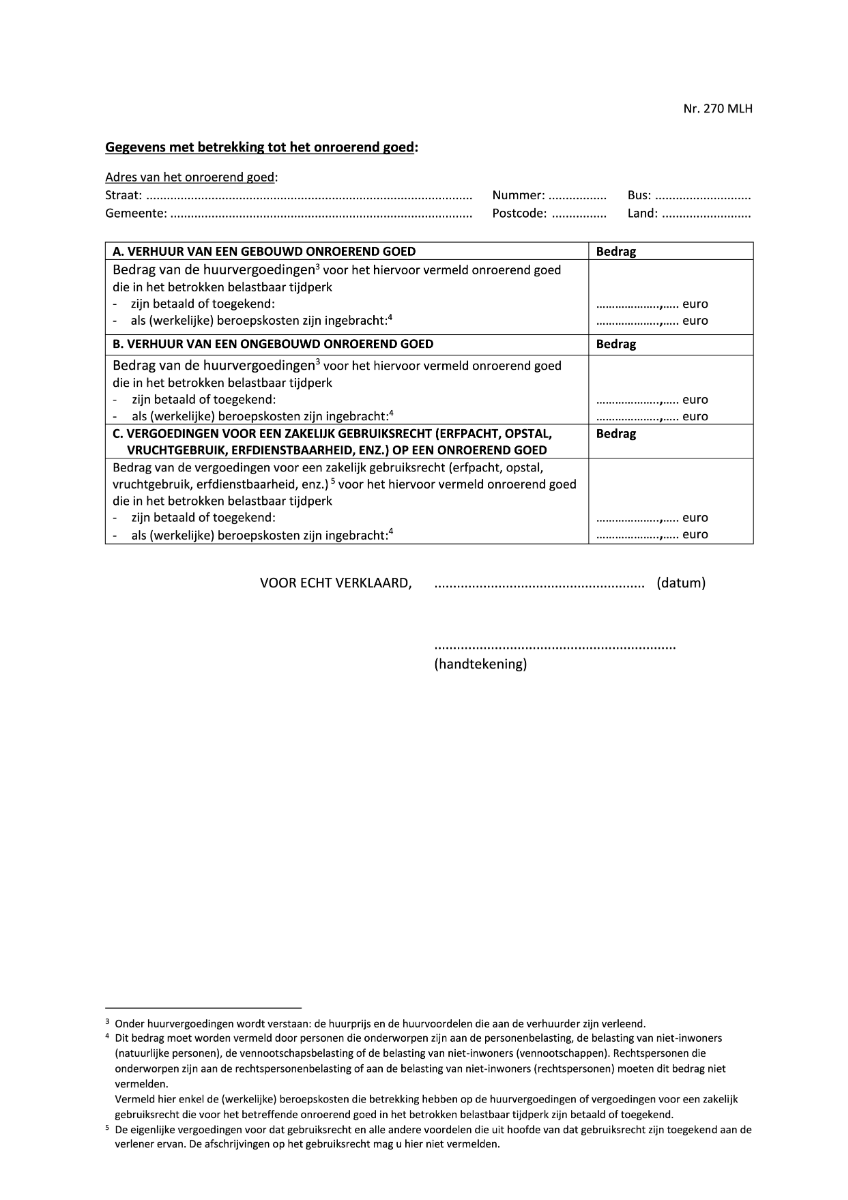

Op de bijlage nr. 270 MLH te vermelden gegevens

De bijlage nr. 270 MLH moet de volgende gegevens bevatten:

- de identificatiegegevens van de verhuurder(s) of diegene(n) die het zakelijk gebruiksrecht op het onroerend goed verleent (verlenen)

-

wanneer het een natuurlijk persoon betreft:

- de naam, de voornaam en het volledige adres

- desgevallend, het nationaal nummer of het identificatienummer van het wachtregister of van de Kruispuntbank van Ondernemingen

-

wanneer het een rechtspersoon betreft:

- de benaming en het volledige adres van de maatschappelijke zetel

- desgevallend, het identificatienummer van de Kruispuntbank van Ondernemingen

-

-

het volledige adres van het onroerend goed.

Ongebouwde onroerende goederen waarvoor geen adres bestaat mogen ook worden geïdentificeerd aan de hand van andere elementen (zoals vb. de kadastrale legger, de lokale benaming, enz

- het bedrag van de huurvergoedingen (7) en de vergoedingen voor het zakelijk gebruiksrecht op het onroerend goed (8), die in het betrokken belastbaar tijdperk zijn betaald of toegekend (9)

- het deel van het voormelde bedrag dat de belastingplichtige als (werkelijke) beroepskosten heeft ingebracht (9).

Afschrijvingen op een zakelijk gebruiksrecht kwalificeren niet als een eigenlijke vergoeding of een voordeel dat is toegekend of betaald aan de verlener van een zakelijk gebruiksrecht. Het bedrag van dergelijke afschrijvingen moet bijgevolg niet worden opgenomen in deze rubriek.

Rechtspersonen die onderworpen zijn aan de rechtspersonenbelasting of de belasting van niet-inwoners (rechtspersonen) moeten dit bedrag niet vermelden.

De belastingplichtige dient de identificatiegegevens van de verhuurder(s) of diegene(n) die een zakelijk gebruiksrecht verleent (verlenen) zo correct mogelijk in te vullen, al dan niet aan de hand van de (huur)overeenkomst. Wanneer de belastingplichtige enkel beschikt over gegevens van de persoon aan wie hij de vergoeding betaalt, dan volstaat het dat hij alle voormelde identificatiegegevens van die persoon vermeldt.

De belastingplichtige dient het bedrag van de door hem betaalde of toegekende huurvergoedingen en de vergoedingen voor een zakelijk gebruiksrecht op een onroerend goed te vermelden.

Samen belaste echtgenoten of wettelijk samenwonenden vermelden het totale bedrag van de door hen betaalde of toegekende (huur)vergoedingen (zie voorbeeld 2).

Praktische richtlijnen

De bijlage nr. 270 MLH moet worden ingevuld per onroerend goed.

Indien de te vermelden (huur)vergoedingen betrekking hebben op meerdere onroerende goederen en/of meerdere (huur)overeenkomsten, dient de aangifte dus meerdere bijlagen te bevatten (zie voorbeeld 1).

Wanneer evenwel met betrekking tot ongebouwde onroerende goederen voor verschillende percelen één globale vergoeding wordt betaald, dan volstaat het om dit op één bijlage te vermelden.

Echtgenoten of wettelijk samenwonenden die samen worden belast en die allebei voor hetzelfde onroerend goed (huur)vergoedingen als werkelijke beroepskost in mindering brengen, moeten bij hun gezamenlijke aangifte (minstens) twee bijlagen toevoegen (zie voorbeeld 2).

De bijlage nr. 270 MLH maakt integrerend deel uit van de aangifte en moet daarom steeds worden toegevoegd aan de aangifte.

Voorbeelden

Voorbeeld 1: een zelfstandige (natuurlijk persoon – fiscaal alleenstaande) brengt voor het aanslagjaar 2024 de volgende huur als werkelijke beroepskosten in mindering:

- 6.000 euro voor de huur van gebouw A. De huurovereenkomst met Y eindigt op 30.06.2023. De totale in 2023 betaalde huur (voor gebouw A) bedraagt 6.000 euro.

- 5.040 euro voor de huur van gebouw B. De huurovereenkomst met Z loopt vanaf 01.07.2023. De totale in 2023 betaalde huur (voor gebouw B) bedraagt 7.200 euro.

De belastingplichtige voegt bij zijn aangifte in de personenbelasting voor aanslagjaar 2024 twee bijlagen nr. 270 MLH toe:

-

In een eerste bijlage vermeldt de belastingplichtige:

- zijn eigen identificatiegegevens

- de identificatiegegevens van de verhuurder Y

- het adres van het gebouw A

- het bedrag van de tijdens het betrokken belastbaar tijdperk betaalde of toegekende huur: 6.000 euro

- het bedrag van de tijdens het betrokken belastbaar tijdperk als werkelijke beroepskosten ingebrachte huur: 6.000 euro.

-

In een tweede bijlage vermeldt de belastingplichtige:

- zijn eigen identificatiegegevens

- de identificatiegegevens van de verhuurder Z

- het adres van het gebouw B

- het bedrag van de tijdens het betrokken belastbaar tijdperk betaalde of toegekende huur: 7.200 euro

- het bedrag van de tijdens het betrokken belastbaar tijdperk als werkelijk beroepskosten ingebracht huur: 5.040 euro.

Voorbeeld 2: persoon A en B zijn gehuwd en worden voor het aanslagjaar 2024 samen belast. Ze wonen samen in een huis dat ze huren van persoon C. De totale in 2023 betaalde huur aan persoon C voor het huis bedraagt 12.000 euro.

De huurprijs is in een geregistreerde huurovereenkomst afzonderlijk vastgesteld voor het gedeelte dat voor het uitoefenen van de beroepswerkzaamheid en het gedeelte dat voor andere doeleinden wordt gebruikt.

Voor het aanslagjaar 2024 wordt de volgende huur als werkelijke beroepskost ingebracht:

- Echtgenoot A: 1.000 euro

- Echtgenoot B: 1.200 euro.

De belastingplichtigen voegen bij hun aangifte in de personenbelasting voor het aanslagjaar 2024 twee bijlagen nr. 270 MLH toe:

-

In een eerste bijlage worden de volgende gegevens vermeld:

- de identificatiegegevens van echtgenoot A

- de identificatiegegevens van de verhuurder C

- het bedrag van de tijdens het betrokken belastbaar tijdperk betaalde of toegekende huur: 12.000 euro

- het bedrag van de tijdens het betrokken belastbaar tijdperk door echtgenoot A als werkelijke beroepskosten ingebrachte huur: 1.000 euro.

-

In een tweede bijlage worden de volgende gegevens vermeld:

- De identificatiegegevens van echtgenoot B

- de identificatiegegevens van de verhuurder C

- het bedrag van de tijdens het betrokken belastbaar tijdperk betaalde of toegekende huur: 12.000 euro

- het bedrag van de tijdens het betrokken belastbaar tijdperk door echtgenoot B als werkelijke beroepskosten ingebrachte huur: 1.200

Voorbeeld 3: persoon A en B zijn gehuwd en worden voor het aanslagjaar 2024 samen belast. Ze huren samen een onroerend goed dat ze huren van persoon C. De totale in 2023 betaalde huur aan persoon C voor het onroerend goed bedraagt 12.000 euro.

De huurovereenkomst is niet geregistreerd.

Voor het aanslagjaar 2024 wordt de volgende huur als werkelijke beroepskost ingebracht:

- Echtgenoot A: 1.000 euro

De belastingplichtigen voegen bij hun aangifte in de personenbelasting voor het aanslagjaar 2024 één bijlage nr. 270 MLH toe, met de volgende gegevens:

- de identificatiegegevens van echtgenoot A

- de identificatiegegevens van de verhuurder C

- het bedrag van de tijdens het betrokken belastbaar tijdperk betaalde of toegekende huur: 12.000 euro

- het bedrag van de tijdens het betrokken belastbaar tijdperk door echtgenoot A als werkelijke beroepskosten ingebrachte huur: 1.000 euro

Inwerkingtreding

Huidig bericht treedt in werking vanaf aanslagjaar 2024.

(1) De artikelen 83 tot en met 85 van de wet van 28.12.2023 houdende diverse fiscale bepalingen (BS 29.12.2023, Ed. 2, Numac 2023048795).

(2) Artikel 307, § 2/2 van het Wetboek van de inkomstenbelastingen 1992 (hierna WIB 92).

(3) Het gaat dan concreet om een aangifte in de vennootschapsbelasting, een aangifte in de rechtspersonenbelasting of op een aangifte in de belasting van niet-inwoners (vennootschappen, verenigingen, enz.).

(4) Het gaat dan concreet om een aangifte in de personenbelasting of een aangifte in de belasting van niet-inwoners (natuurlijke personen).

(5) Artikel 307, § 2/2, WIB 92.

(6) Artikel 307, §2/2, vierde lid, WIB 92.

(7) Huurprijs en/of huurvoordelen die aan de verhuurder zijn verleend.

(8) De eigenlijke vergoedingen voor dat zakelijk gebruiksrecht en alle andere voordelen die uit hoofde van dat gebruiksrecht zijn toegekend aan de verlener ervan.

(9) De vergoedingen voor roerende goederen (bv. wanneer u een bemeubeld onroerend goed huurt) worden niet vermeld op de bijlage nr. 270 MLH. In dat geval vermeldt u wel de vergoedingen voor het onroerend goed zelf op de bijlage.

Modelbijlage aangifte Nr. 270 MLH

Seminaries Vennootschapsbelasting

- Investeringsaftrek: nieuwigheden, uitdagingen en opportuniteiten op donderdag (vm) 12/03/2026 en dinsdag (av) 17/03/2026 via livestream met Pieter-Jan Wouters, met uitgebreide aandacht voor de investeringslijsten.

- Aangifte vennootschapsbelasting AJ 2026 via livestream met Sophie Hugelier en Wim Van Kerchove, inclusief de Praktijkgids vennootschapsbelasting AJ 2026 (winkelwaarde €110).

Dinsdag (vm) 28/04/2026

Woensdag (vm) 29/04/2026

Donderdag (nm) 07/05/2026

Woensdag (av) 20/05/2026

Dinsdag (vm) 02/06/2026 - Aangifte vennootschapsbelasting en personenbelasting AJ 2026 met Sophie Hugelier en Wim Van Kerchove, inclusief de Praktijkgids PB AJ 2026 én de Praktijkgids VenB AJ 2026 (winkelwaarde €220).

Donderdag (dag) 30/04/2026 – Link 21 Herentals

Maandag (dag) 04/05/2026 – Crowne Plaza Antwerpen

Dinsdag (dag) 05/05/2026 – Van Der Valk Hotel Oostkamp

Vrijdag (dag) 08/05/2026 – De Montil Affligem

Maandag (dag) 11/05/2026 – Hotel Serwir Sint-Niklaas

Dinsdag (dag) 12/05/2026 – Hotel Shamrock Tielt

Maandag (dag) 18/05/2026 – Holiday Inn Gent - Expo

Dinsdag (dag) 19/05/2026 – Kortrijk Xpo Meeting Center

Donderdag (dag) 21/05/2026 – Link 21 Herentals - Waardering van vennootschappen: knipperlichten voor de accountant op woensdag (av) 10/06/2026 en vrijdag (vm) 19/06/2026 via livestream met Patrick Huybrechts, onmisbaar in het kader van een overdracht van aandelen.

- Onroerende leasing: opportuniteiten op donderdag (vm) 11/06/2026 en maandag (av) 22/06/2026 via livestream met Philippe Salens.

- Investeringsaftrek: nieuwigheden, uitdagingen en opportuniteiten op donderdag (vm) 12/03/2026 en dinsdag (av) 17/03/2026 via livestream met Pieter-Jan Wouters.

Op de hoogte blijven van onze seminaries?

Schrijf je in voor onze nieuwsbrief