Het bericht van aan de schuldenaars van de auteursrechten (inkomstenjaar 2023) bevat fundamentele wijzigingen. Het is dus opletten geblazen bij het invullen en indienen van de fiches uiterlijk op 29 februari 2024!

Verplicht indienen van de fiches 281.45

De fiche 281.45 voor auteursrechten en naburige rechten bestaat al enige tijd. Maar de ficheverplichting voor auteursrechten en naburige rechten kreeg pas een wettelijke grondslag (via de wet van 21 januari 2022: invoering van artikel 57, lid 1, 4° WIB92) met ingang van 1 januari 2021.

Schrijf u in voor de volgende sessies van onze fiscale club en krijg toegang tot onze fiscale databank Practinet.

Zowel de fiscaal conforme als de fiscaal niet conforme auteursrechten moeten op de fiches 281.45 worden vermeld:

- fiscaal conforme auteursrechten zijn auteursrechten die binnen het materieel en personeel toepassingsgebied van artikel 17, §1, 5° WIB 92 van de nieuwe auteursrechtenregeling vallen (zonder rekening te houden met de begrenzingen). Auteursrechten die in aanmerking komen voor de overgangsregeling van artikel 551 WIB 92 worden voor het inkomstenjaar 2023 ook als fiscaal conforme auteursrechten beschouwd.

- fiscaal NIET conforme auteursrechten zijn alle andere auteursrechten die ondergebracht worden in de categorie van “inkomsten uit verhuring, verpachting, gebruik en concessie van roerende goederen” bedoeld in art. 17, §1, 3° WIB 92.

De fiscus wil namelijk ook een zicht krijgen op de belastingplichtigen die een gedeelte van hun beroepsinkomsten aangeven als fiscaal niet conforme 'auteursrechten' om ze te laten belasten als roerende inkomsten bedoeld in artikel 17, § 1, 3°, WIB 92 tegen 30% na aftrek van een forfaitaire kost van 15%.

In het antwoord op de parlementaire vraag nr. 1221 van Benoît Piedboeuf van 07.11.2022 stelde de Minister van Financiën een wetswijziging in het vooruitzicht waarin zou worden bepaald dat de schuldenaar vrijgesteld zou zijn van de verplichting om een fiche op te stellen wanneer een factuur of een document in de plaats ervan werd opgesteld, naar analogie van wat bepaald is voor de fiches 281.50. Deze wetswijziging is er niet gekomen, noch is er enige melding van deze tolerantie in het bericht aan de schuldenaars van de fiche 281.45 (inkomstenjaar 2023). De ficheverplichting blijft dus onverminderd bestaan, zonder tolerantie!

Wijziging van de indieningsdatum en schrapping van de samenvattende opgave

Indienen van de fiches 281.45 uiterlijk 29.02.2024

Voor inkomstenjaar 2022 moesten de fiches 281.45 ingediend worden vóór 1 mei 2023. Vanaf inkomstenjaar 2023 moeten de fiches worden ingediend vóór 1 maart van het jaar na dat waarop deze documenten betrekking hebben. De fiches 281.45 m.b.t. de inkomsten van 2023 zullen dus moeten worden ingediend ten laatste op 29 februari 2024 (KB van 13.03.2023).

Als de vennootschap er niet in slaagt om de fiscale fiches 281.45 tijdig in te dienen, dan heeft zij er belang bij om de fiches alsnog te bezorgen aan de administratie – ook al zijn ze laattijdig. Immers, met een laattijdige fiche kan de vennootschap nog blijk geven van haar goede trouw. Alles bewust verzwijgen duidt op kwade trouw. Dat is relevant voor de hoogte van de administratieve boeten (art. 445 WIB 1992 en art. 229/1 tot 229/4 KB/WIB 1992).

Laattijdige fiches voor het inkomstenjaar 2023 worden door de administratie nog geaccepteerd tot uiterlijk 30 september 2026 (= 30 september van het derde jaar volgend op het jaar van de inkomsten).

Sancties bij niet-naleving of laattijdig indienen fiche 281.45 door de schuldenaar:

- in de personenbelasting zijn de betaalde vergoedingen niet als beroepskosten aftrekbaar (art. 57, lid 1 WIB 1992);

- in de vennootschapsbelasting (en de BNI/Ven.) ondergaan de betaalde vergoedingen de afzonderlijke aanslag geheime commissielonen (art. 219 WIB 1992);

- in de rechtspersonenbelasting (en de BNI/RPB) maken de betaalde vergoedingen de bijzondere aanslag tegen 100 % verschuldigd (art. 225, lid 2, 4° WIB 1992).

- administratieve geldboete wegens laattijdige of onjuiste indiening van de fiche (gaande van 50,00 EUR tot 1 250,00 EUR).

Géén samenvattende opgave

De wet van 21 december 2022 heeft met ingang van 1 januari 2023 in het WIB 1992 de verplichting geschrapt om ook een samenvattende opgave in te dienen (naast de fiches). Het KB van 13.03.2023 deed hetzelfde in het KB/WIB 1992 (aanpassing van art. 30-33 en art. 92-94 KB/WIB 1992).

Belangrijke herschikking van de te vermelden gegevens op de fiche 281.45 vanaf inkomstenjaar 2023

Belangrijke wijzigingen aan een inkomstenfiche worden normaal in het bericht aan de schuldenaars in de kijker gezet in de rubriek WIJZIGINGEN. In de tekst van het bericht worden de inhoudelijke wijzigingen normaal aangeduid door een verticale streep in de linker marge. Bij het raadplegen van het bericht aan de schuldenaars van de fiche 281.45 ontbreekt de rubriek WIJZIGINGEN en zijn er geen aanduidingen van inhoudelijke wijzigingen te bespeuren.

Géén belangrijke wijzigingen?!? Niets is minder waar. Als er op één fiche met betrekking tot inkomstenjaar 2023 fundamentele wijzigingen werden doorgevoerd dan is het wel op de fiche 281.45! Hieronder volgt een overzicht.

Wijziging van het uitgangspunt van de fiche: belastingheffing als basis (i.p.v. de verantwoording van de kost)

SCHEMATISCH

In het antwoord van de Minister van Financiën op de Parlementaire vraag nr. 1221 van Benoît Piedboeuf van 07.11.2022 stelde de Minister dat de fiche 281.45 moet worden opgesteld voor het jaar van de boeking door de schuldenaar van de inkomsten. Hij stelde dus het principe van het verantwoorden van de kosten centraal onder verwijzing naar art. 57, 1e lid, WIB 92.

Artikel 57, eerste lid, WIB 92, bepaalt dat bepaalde categorieën van kosten, waaronder de inkomsten uit auteursrechten, slechts als beroepskosten worden aangenomen wanneer ze worden verantwoord door individuele fiches die worden overgelegd in de vorm en binnen de termijn die de Koning bepaalt.

Dit principe wordt in het bericht aan de schuldenaars van auteursrechten (inkomsten 2023) volledig verlaten. Er wordt een bocht van 180 graden gemaakt. Vanaf inkomstenjaar 2023 is het belasten van de genieter het uitgangspunt.

Hieruit volgt duidelijk de bedoeling dat vanaf inkomstenjaar 2023 de fiches moeten worden opgemaakt in het jaar waarin auteursrechten aan de genieter werden betaald of toegekend, zelf al werd er niets in kosten geboekt. In het omgekeerde geval, als er kosten zijn geboekt, terwijl er niets is uitbetaald raden we toch aan de fiche op te maken om alle discussies ter vermijden (beter een fiche teveel dan te weinig).

Tot en met inkomstenjaar 2022 stond het verantwoorden van de kosten centraal.

Voor inkomstenjaar 2022 moest het in kosten vermelde bedrag worden opgenomen in de rubrieken 4. a) en/of 4. b) van de fiche 281.45.

Enkel als het in 2022 in kosten geboekte bedrag verschilde van het in 2022 werkelijk aan de genieter uitbetaalde bedrag moest het werkelijk uitbetaalde bedrag bijkomend in de rubrieken 4. c) en/of 4. d) worden vermeld. Bij gebrek aan enige uitbetaling moest NIHIL worden vermeld.

Vanaf inkomstenjaar 2023 staat de belastingheffing bij de genieter centraal.

Vanaf inkomstenjaar 2023 moet het aan de genieter in 2023 betaalde of toegekende brutobedrag van de auteursrechten worden opgenomen in rubrieken 4. a. en/of 5. a. van de fiche 281.45.

Bijkomend moet het brutobedrag van de betaalde of toegekende fiscaal conforme auteursrechten worden opgesplitst naargelang het rv-tarief van 15% (rubriek 5. a. 1) of 30% (rubriek 5. a. 2) door de schuldenaar werd toegepast. Merk op dat het tarief van 30% van altijd toepassing is op de fiscaal NIET conforme auteursrechten (rubriek 4. a).

Enkel als het in 2023 uitbetaalde of toegekende brutobedrag van de auteursrechten verschilt van het in 2023 in kosten geboekte bedrag moet het bedrag dat werkelijk in kosten werd geboekt worden opgenomen in de rubrieken 4. b. en/of 5. b. van de fiche 281.45. Merk op dat er in het bericht 281.45 (inkomstenjaar 2023) geen sprake is van een NIHIL-melding in rubrieken 4. b. en/of 5. b.

Vermeld het aan de genieter uitbetaalde of toegekende brutobedrag van de auteursrechten in de sub rubriek a !!

Daar waar voor inkomstenjaar het te verantwoorden bedrag van de kosten een centrale plaats innam op de fiche 281.45 moet nu eerst het betaalde of toegekende brutobedrag van de auteursrechten worden opgenomen. De fiscus legt dus de nadruk op de belastingheffing bij de genieter in plaats van de verantwoording van de kost.

Daar waar de fiscus de fiches 281.45 m.b.t. inkomstenjaar 2022 (en vroeger) zelf nog moest analyseren en interpreteren vooraleer tot een bijkomende belastingheffing over te gaan moet dit werk nu door de schuldenaar van de inkomsten gebeuren...

Groepering van de fiscaal conforme en fiscaal niet-conforme auteursrechten

SCHEMATISCH:

In de fiche 281.45 wordt voor inkomstenjaar 2023 het onderscheid gemaakt tussen fiscaal NIET conforme en fiscaal conforme auteursrechten:

- Het brutobedrag van de in 2023 betaalde / toegekende fiscaal NIET conforme auteursrechten (ongeacht het jaar waarop ze betrekking hebben) moet worden vermeld in de rubriek 4. a.

-

De in 2023 betaalde / toegekende fiscaal conforme auteursrechten (ongeacht het jaar waarop ze betrekking hebben) moeten voortaan door de schuldenaar worden opgesplitst in twee sub rubrieken naargelang het toegepaste tarief van de roerende voorheffing (art. 269, §1, 4°, WIB 92):

- in rubriek 5, a. 1) moet het brutobedrag van de auteursrechten die onderworpen zijn aan het 15% rv-tarief worden vermeld (= binnen de absolute en relatieve grens beoordeeld onafhankelijk van de door de genieter ontvangen auteursrechten van andere schuldenaars).

- in rubriek 5, a. 2) moet het brutobedrag van de auteursrechten die onderworpen zijn aan het 30 rv-tarief worden vermeld (= overschrijden de absolute of relatieve grens beoordeeld onafhankelijk van de door de genieter ontvangen auteursrechten van andere schuldenaars).

Enkel indien het bedrag van de in 2023 in kosten geboete auteursrechten verschilt van het in 2023 uitbetaalde of toegekende (bruto)bedrag moeten de respectievelijke rubrieken 4. b. en/of 5. b. worden ingevuld:

- Als het in 2023 in kosten geboekte bedrag van de fisaal NIET conforme auteursrechten niet overeenstemt met het in rubriek a. van vak 4 vermelde bedrag, vermeld dan in rubriek b. van vak 4 het bedrag dat in 2023 in kosten is geboekt.

- Indien het totaal van de in de rubrieken a.1) en a.2) van vak 5 ingevulde bedragen (= in 2023 betaalde of toegekende fiscaal conforme auteursrechten) niet overeenstemt met het bedrag dat in kosten is geboekt in 2023, vermeld dan in rubriek b. van vak 5 het bedrag dat in kosten is geboekt in 2023.

Vermeld de conforme auteursrechten in rubriek 5 !!

Het is heel belangrijk om de auteursrechten in de correcte rubriek van de fiche 281.45 te vermelden. Gebruikt u per vergissing rubriek 4 in plaats van rubriek 5 dan meldt u ten onrechte aan de fiscus dat de auteursrechten niet conform zijn.

Dit zal problemen opleveren voor de genieter bij het invullen van de aangifte en vragen oproepen bij de fiscus die aanleiding kunnen geven tot extra controles.

De fiscus verwacht immers dat de in rubriek 4 vermelde auteursrechten worden aangegeven in de code 156 (= 30% tarief) van de aangifte personenbelasting (of als beroepsinkomen). De in rubriek 5 vermelde auteursrechten horen (in eerste instantie) wel thuis in de codes 117 tot 119 (= 15% tarief)!

Ontvangt u als genieter van auteursrechten een foutief ingevulde fiche. Vraag dan zeker aan de schuldenaar om een verbeterde fiche in te dienen om zo problemen in de toekomst te vermijden (Te volgen richtlijnen in geval van vergissingen bij het opstellen van fiches).

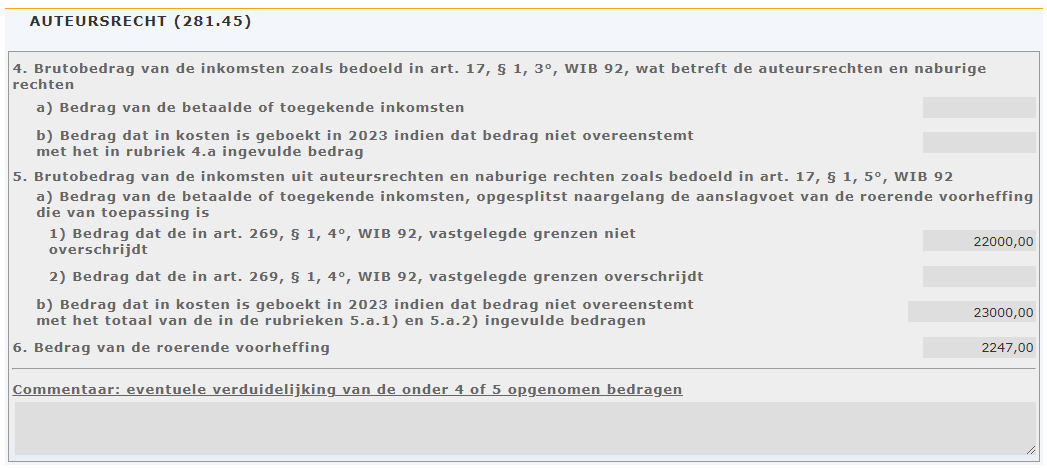

Voorbeeld

Een alleenstaande bedrijfsleider werkzaam in de IT-sector (programmeur) genoot in 2023 een periodieke bezoldiging van 45.000,00 euro. Daar bovenop ontving hij de voorbij jaren ook auteursrechten uit de vennootschap. De auteursrechten voor de bedrijfsleider worden telkens in de maand volgend op het voorbije kwartaal waarop ze betrekking hebben, betaald.

In 2023 kan de bedrijfsleider gebruik maken van de overgangsregeling en in 2023 nog voor de laatste keer auteursrechten genieten. De in 2023 uitbetaalde auteursrechten bedroegen 22.000,00 euro.

De vennootschap stelde bij de uitkering van de auteursrechten vast dat de de absolute begrenzing (in overgangsregeling) van 35.110,00 euro in 2023 niet werd overschreden. Tevens is voldaan aan de relatieve begrenzing van 50%. De totale in 2023 betaalde en toegekende auteursrechten van 22.000,00 euro zijn niet hoger dan 33.500,00 euro (*).

(*) De verhouding tussen de totale vergoedingen voor de overdrachten of verleningen van licenties van de auteursrechten en naburige rechten (€ 22.000,00) en de totale vergoedingen, waarin ook de vergoedingen voor de geleverde prestaties zijn begrepen (€ 45.000,00 + € 22.000,00 = € 67.000,00), mag niet meer dan 50 pct. (AJ 2024) bedragen.

Overzicht van de brutobedragen van de toegekende auteursrechtenvergoedingen:

| Periode | Totaal | Geboekt als kost in | Betaald in | |||

| 2022 | 2023 | 2024 | 2023 | 2024 | ||

| Q4 2022 | 4.500,00 | 4.500,00 | 4.500,00 | |||

| Q1 2023 | 5.000,00 | 5.000,00 | 5.000,00 | |||

| Q2 2023 | 6.000,00 | 6.000,00 | 6.000,00 | |||

| Q3 2023 | 6.500,00 | 6.500,00 | 6.500,00 | |||

| Q4 2023 | 5.500,00 | 5.500,00 | (*) 5.500,00 | |||

| Q1 2024 | 3.000,00 | 3.000,00 | (*) 3.000,00 | |||

| Totaal | 30.500,00 | 4.500,00 | 23.000,00 | 3.000,00 | 22.000,00 | (*) 8.500,00 |

(*) Deze betalingen / toekenningen zullen in 2024 als bedrijfsleidersbezoldigingen worden belast.

De berekening van de roerende voorheffing met betrekking tot de in 2023 betaalde auteursrechten:

| Omschrijving | Q4 2022 | Q1 2023 | Q2 2023 | Q3 2023 | Totaal |

| Brutobedrag | 4.500,00 | 5.000,00 | 6.000,00 | 6.500,00 | 22.000,00 |

| Forfaitaire kosten | - 2.250,00 | - 2.465,00 | - 1.500,00 | - 805,00 | - 7.020,00 |

| Grondslag RV | 2.250,00 | 2.535,00 | 4.500,00 | 5.695,00 | 14.980,00 |

| Tarief RV | × 15% | × 15% | × 15% | × 15% | × 15% |

| Roerende voorheffing | 337,50 | 380,25 | 675,00 | 854,25 | 2.247,00 |

De in 2023 netto uitbetaalde auteursrechten:

| Omschrijving | Q4 2022 | Q1 2023 | Q2 2023 | Q3 2023 | Totaal |

| Brutobedrag | 4.500,00 | 5.000,00 | 6.000,00 | 6.500,00 | 22.000,00 |

| Ingehouden RV | - 337,50 | - 380,25 | - 675,00 | - 854,25 | - 2.247,00 |

| Uitbetaald nettobedrag | 4.162,50 | 4.619,75 | 5.325,00 | 5.645,75 | 19.753,00 |

Ingevulde fiche 281.45 voor inkomstenjaar 2023:

Belcotax voor inkomstenjaar 2023

Ingevulde aangifte voor inkomstenjaar 2023 (aanslagjaar 2024):

Seminaries Vennootschapsbelasting

- Nieuwe golf van fiscale maatregelen uit de Wet diverse bepalingen op woensdag (av) 22/10/2025 en donderdag (vm) 23/10/2025 met Pieter-Jan Wouters

- Beleggen in de vennootschap: wat is nog interessant? op maandag (av) 03/11/2025 en donderdag (vm) 06/11/2025 met Pieter-Jan Wouters

- Hoe optimaal onroerend goed uit de vennootschap halen? op vrijdag (vm) 14/11/2025 en woensdag (av) 19/11/2025 met Philippe Salens

- Optimale jaarafsluiting boekjaar 2025 op vrijdag (vm) 28/11/2025 en dinsdag (av) 02/12/2025 met Sophie Hugelier

- Fiscaalvriendelijk geld uit de vennootschap halen: optimalisaties op woensdag (av) 03/12/2025 en vrijdag (vm) 05/12/2025 met Pieter-Jan Wouters

- Fiscale procedure: rechten en plichten van belastingplichtige anno 2026 op donderdag (av) 11/12/2025 en donderdag (vm) 18/12/2025 met Pieter-Jan Wouters

- Autofiscaliteit 2026: alle spelregels inzake btw en belastingen op een rij op maandag (nm) 26/01/2026 en dinsdag (av) 27/01/2026 met Wim Van Kerchove & Tim Van Sant

- Aftrekbare kosten inzake btw en belastingen anno 2026: opportuniteiten op dinsdag (av) 03/02/2026 en donderdag (vm) 05/02/2026 met Wim Van Kerchove & Tim Van Sant

Op de hoogte blijven van onze seminaries?

Schrijf je in voor onze nieuwsbrief