Op 6 november 2017 verscheen op fisconetplus een de gloednieuwe circulaire over de witte kassa (GKS) (circulaire 2017/C/70 betreffende het geregistreerde kassasysteem).

De omzendbrief is omvangrijk (54 blz. !) en kwam tot stand na grondig overleg met Horeca Vlaanderen. De tekst werd eigenhandig ondertekend door de Minister van Financiën Johan Van Overtvelt en zal in het Belgisch Staatsblad eerstdaags gepubliceerd worden.

De circulaire treedt in werking de 10de dag na de publicatie ervan in het Belgisch Staatsblad. Alle administratieve commentaren die in strijd zijn met deze nieuwe circulaire worden opgeheven.

Alle toepassingsvoorwaarden en modaliteiten van de witte kassa worden uitgebreid toegelicht. Daarnaast voorziet de nieuwe circulaire ook in gloednieuwe regels m.b.t. het onderscheid tussen leveringen van goederen enerzijds en restaurant- en cateringdiensten anderzijds.

Zo komt er voor cateraars een tolerantie wat betreft het tijdstip waarop zij een GKS-ticket moeten uitreiken aan hun klant. Verder geeft de circulaire duidelijke tekst en uitleg voor foodtrucks, mobiele voedselkramen, traiteurs, kookworkshops, kok aan huis, bedrijfsfeesten, VIP diners in een voetbalstadion, cafetaria in meubelwinkel, frituuruitbaters, sportclubs, B&B’s, hotels, cadeaubonnen, ontvangen voorschotten.

Foodtrucks en mobiele voedselkramen

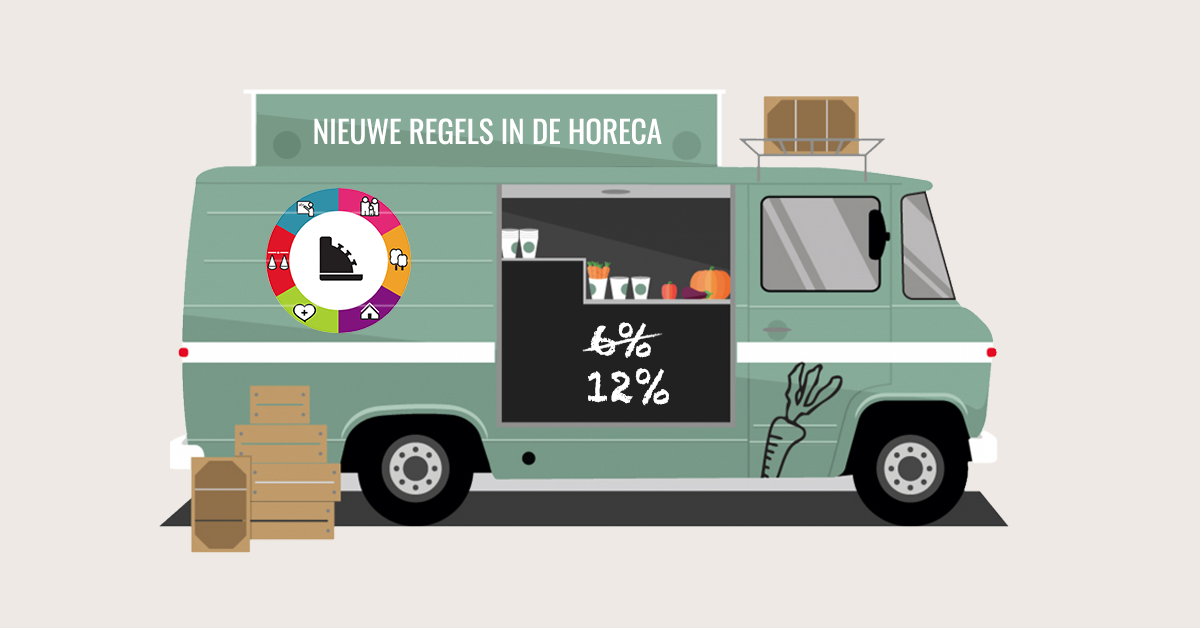

Voor foodtrucks en mobiele voedselkramen wordt het onderscheid tussen een levering van goederen of een dienstprestatie zeer duidelijk uiteengezet. Wat opvalt zijn de nieuwe, verstrengde spelregels.

Volgens de huidige regels worden foodtrucks en mobiele eettenten beschouwd als leveranciers van goederen. Zolang ze wegwerpverpakking en wegwerpbestek gebruiken, in de open lucht hun producten verkopen en niet aan tafel bedienen, mogen foodtrucks 6% btw aanrekenen aan hun klanten. Terwijl restaurants, tavernes, cafés, traiteurs en koks aan huis 12% btw moeten toepassen omdat zij diensten verstrekken.

Daar komt nu verandering in. Zodra een foodtruck of een mobiel voedselkraam bestek aan zijn klanten geeft en een vorm van infrastructuur voor ter plaatse verbruik aanbiedt (bv. een stoel, een hoge tafel of een eetbalie), in achtergrondmuziek voorziet of grondbekleding aan de voet van de truck is er voortaan sprake van een dienstverlening en is dus een btw-tarief van 12% van kracht. Via deze btw-aanpassing wil de Minister van Financiën mogelijke concurrentieverstoring tussen klassieke horecabedrijven en foodtrucks rechttrekken en gelijke regels introduceren voor elke horeca-uitbater (= creëeren van een zgn. level playing field).

Aangezien vele succesvolle foodtrucks ingevolge de verstrenging als dienstverstrekkers zullen worden behandeld, vallen zij ook onder de regels van de een witte kassa vallen van zodra zij een omzet uit restaurant- en cateringdiensten van meer dan 25.000 euro per jaar boeken.

Kookworkshops

Het geven van kookworkshops is geen restaurant- of cateringdienst. Er is 21% btw van toepassing. Voor de berekening van de drempel, wordt de omzet uit kookworkshops niet meegerekend.

Maar Indien de btw-plichtige die kookworkshops organiseert ook restaurant- en cateringdiensten verstrekt en de 25.000 euro drempel overschrijdt, moet hij ook kastickets van een geregistreerd kassasysteem uitreiken voor de kookworkshops. Ingeval de 25.000 euro drempel niet wordt overschreden, moeten er voor de kookworkshops geen rekeningen of btw-ontvangstbewijzen zoals bedoeld in artikel 22, van KB nr. 1 worden uitgereikt.

Kok aan huis

Wanneer een kok bij zijn klant thuis een maaltijd gaat bereiden met ingrediënten die hij zelf meebrengt, verricht hij een cateringdienst en dit ongeacht of de kok aanwezig is tijdens het verbruiken van de maaltijden door de klant en eventuele genodigden. Deze cateringdienst is - met uitsluiting van het verschaffen van dranken - onderworpen aan het 12% btw-tarief.

Wanneer een kok bij een klant thuis een maaltijd gaat bereiden met ingrediënten die de klant aanlevert, verricht de kok een materieel werk dat in zijn geheel onderworpen is aan het normale btw-tarief van 21%.

Wanneer de klant evenwel de ingrediënten eerst aankoopt bij de kok-aan-huis die nadien deze ingrediënten zal gebruiken voor het bereiden van de spijzen bij de klant thuis, is er in principe voor het geheel sprake van een cateringdienst.

Verwerking van een ontvangen voorschot

De nieuwe circulaire bevat een duidelijke uitleg van de manier waarop een horeca-inrichting voorschotten moet verwerken. Strikt genomen hoeft er geen kasticket van een geregistreerd kassasysteem te worden uitgereikt wanneer de horeca-uitbater een voorschot ontvangt. Immers, de levering van goederen heeft nog niet plaatsgevonden of de dienst is nog niet voltooid.

De betaling van een voorschot maakt de btw echter opeisbaar en moet dus opgenomen worden in de btw-aangifte. Gezien de dagrapporten van het geregistreerde kassasysteem, het dagboek van ontvangsten vervangen, moet volgens de nieuwe circulaire elk voorschot in het geregistreerde kassasysteem worden ingetikt. Op deze manier kan de omzet uit de dagrapporten van het geregistreerde kassasysteem, zonder correcties te moeten verrichten, opgenomen worden in de periodieke btw-aangifte.

Vaak worden voorschotten betaald via overschrijving en worden bijgevolg met enige vertraging geregistreerd in het geregistreerde kassasysteem, bv. bij nazicht van de rekeninguittreksels. Dat vormt op zich geen probleem zolang de handeling wordt opgenomen in de btw-aangifte met betrekking tot de periode waarin het voorschot betaald werd.

Het ticket van de witte kassa dat wordt aangemaakt bij het intikken van het voorschot, moet worden uitgereikt aan de klant. Maar het is voldoende dat dit kasticket wordt uitgereikt samen met het kasticket van het geregistreerde kassasysteem dat de levering van de goederen of de voltooiing van de dienst vaststelt.

Sommige horeca-uitbaters rekenen een zgn. 'no show-vergoeding' omdat de klant niet is komen opdagen. Die vergoeding wordt als een schadevergoeding beschouwd en moet niet opgenomen worden in het geregistreerd kassasysteem. Deze vergoedingen mogen wel opgenomen worden, bijvoorbeeld wanneer dit organisatorisch eenvoudiger is.

Vouchers voor meervoudig gebruik

De nieuwe circulaire bevat ook uitgewerkte regels voor horeca-inrichtingen die vouchers voor meervoudig gebruik (MPV), zoals een restaurantbon of een cadeaucheque verkopen. Dat zijn bonnen die kunnen ingeruild worden voor goederen en diensten onderworpen aan een verschillend btw-tarief.

Op het tijdstip van de verkoop van de MPV-voucher, bon of cheque moet geen kasticket van een geregistreerd kassasysteem worden uitgereikt. De verkoop kan ook nog niet worden opgenomen in de btw-aangifte, aangezien men niet weet waarvoor deze cheque zal worden gebruikt.

Pas wanneer de restaurantbon of geschenkcheque wordt ingeruild bij de horeca-uitbater waar regelmatig maaltijden worden verbruikt, is de verdeling van het bedrag per btw-tarief gekend. Op dit ogenblik moet er een kasticket van een geregistreerd kassasysteem worden uitgereikt en moet de handeling worden verwerkt in de btw-aangifte. Het kasticket bevat gedetailleerde informatie over de verstrekte handeling. De bon wordt in het geregistreerde kassasysteem aangeduid als betaalmiddel.

Ook wanneer de bon wordt uitgegeven via een tussenpersoon, zal de restauranthouder of cateraar een kasticket uitreiken aan de klant met gedetailleerde informatie over de verstrekte handeling en wordt de bon in het geregistreerde kassasysteem aangeduid als een betaalmiddel.

Seminaries btw

- Diensten in grensoverschrijdende context: btw-praktijkcases met Tim Van Sant op vrijdag (vm) 20/06/2025 en maandag (av) 23/06/2025

- Eerste fiscale maatregelen uit de programmawet met Gilles Tack en Pieter-Jan Wouters op dinsdag (vm) 24/06/2025 en maandag (av) 30/06/2025

- Elektronische facturatie vanaf 2026: praktische handleiding voor accountantskantoren met Bart Van Coile op woensdag (vm) 25/06/2025

Btw club 2025-2026

-

In onze drie praktijkgerichte btw-clubsessies bespreken we de btw actualiteit: fiscale wetgeving, parlementaire vragen, btw-beslissingen en circulaires, rechtspraak alsook de belangrijkste op til zijnde wijzigingen. Via livestream of op locatie met Tim Van Sant en Gilles Tack.

Grondige opleiding btw in 4 sessies

- Grondige opfrissing btw in vier sessies met Claire Verstraete. Livestream 2: telkens op donderdagnamiddag 13/11/2025, 20/11/2025, 27/11/2025 en 04/12/2025

Op de hoogte blijven van onze seminaries?

Schrijf je in voor onze nieuwsbrief