De belastingaangifte voor aanslagjaar 2018 is op 6 april 2018 verschenen In het Belgisch Staatsblad (2e editie)

Blikvanger is de regionalisering van de aangifte!. De administratie is afgestapt van het systeem van de voetnoten, die verduidelijkten voor welke inwoner een bepaalde maatregel gold. M.a.w. de Vlaamse belastingplichtige zal voor aanslagjaar 2018 alleen nog met de codes van de federale en Vlaamse overheid geconfronteerd worden, terwijl tot vorig jaar elke belastingplichtige de codes van Vlaanderen, Wallonië en Brussel te zien kreeg. Die keuze komt de gebruiksvriendelijkheid (van de op zich complexe aangifte) zeker ten goede.

Inhoudelijk verschillen de gewestelijke aangiften enkel in Deel 1, in de vakken:

- IX-I. - leningen en verzekeringen m.b.t. de eigen woning,

- X-I. - gewestelijke belastingverminderingen en

- XI - bedragen m.b.t. gewestelijke belastingkredieten.

De andere vakken van deel I zijn gelijk voor zowel Vlaanderen, Wallonië en Brussel. Hetzelfde geldt voor deel II van de aangifte.

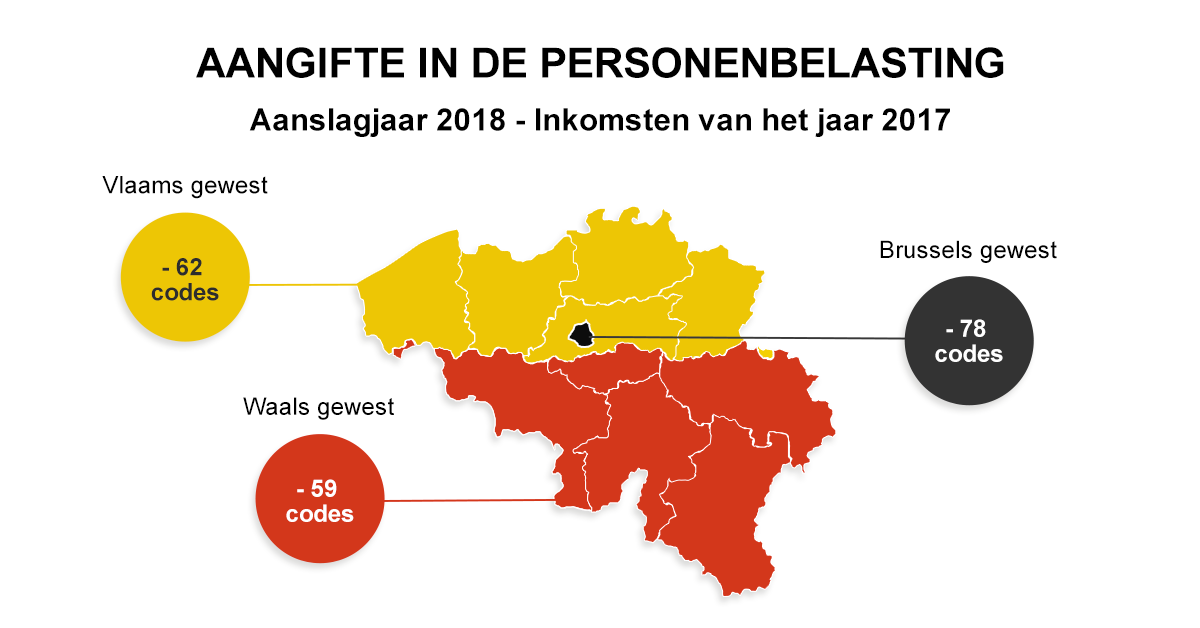

Jaar na jaar steeg het aantal codes in de aangifte personenbelasting, met een recordaantal vorig jaar van 885 codes. Voor het eerst in lange tijd daalt het aantal codes. Die daling is voornamelijk het gevolg van die regionalisering van de aangifte zelf. Alsook van het werk van de administratie om rubrieken en codes die hetzelfde belastingregime ondergaan waar mogelijk samen te voegen.

Voortaan zal de Vlaamse belastingplichtige in totaliteit nog ‘maar‘ 823 codes op zijn brief terugvinden. Voor de Waalse en de Brusselse belastingplichtige zijn dat er respectievelijk 826 en 807. Samengevat telt de aangifte in vergelijking met vorig jaar voor Vlaanderen 62 codes minder, voor Wallonië 59 en voor Brussel zelfs 78!

De formele vereenvoudiging van de aangifte personenbelasting is een feit, nu nog de inhoudelijke ...

U kan de nieuwe belastingaangifte 2018 hier downloaden:

- Deel 1 - Vlaams gewest - aangifte aanslagjaar 2018

- Deel 1 - Waals gewest - aangifte aanslagjaar 2018

- Deel 1 - Brussels hoofdstedelijk gewest - aangifte aanslagjaar 2018

- Deel 2 - aangifte aanslagjaar 2018

Overzicht wijzigingen aangifte personenbelasting aanslagjaar 2018

Deel 1 van de belastingaangifte 2018

- Vak II.A – Persoonlijke gegevens

- Vak II.B – Gezinslasten

- Vak IV – Wedden, lonen, werkloosheidsuitkeringen,...

- Vak V – Pensioenen

- Vak VII – Inkomsten van kapitalen en roerende goederen

- Vak IX – Intresten en kapitaalaflossingen van leningen en schulden, premies van individuele levensverzekeringen en erfpacht- of opstalvergoedingen of gelijkaardige vergoedingen, die recht geven op een belastingvoordeel

- Vak IX-I – Vlaams Gewest

- Vak IX-I – Waals Gewest

- Vak IX-I – Brussels Gewest

- Vak IX-I – Overzicht van de fiscale voordelen per gewest

- Vak X – (Uitgaven die recht geven op) belastingverminderingen

- Vak XI – Bedragen die in aanmerking komen voor een belastingkrediet

- Vak XIV – Rekeningen en individuele levensverzekeringen in het buitenland, juridische constructies en leningen aan startende kleine vennootschappen

Deel 2 van de belastingaangifte 2018

- Vak XVI.A – Diverse inkomsten van roerende aard

- Vak XVI.B – Andere diverse inkomsten

- Vak XVII – Bezoldigingen van bedrijfsleiders

Deel 1 van de aangifte Personenbelasting 2018

Vak II.A – Persoonlijke gegevens

Subrubriek A.1 ‘U was op 1.1.2018….’ is een flink stuk korter geworden - van 7 naar 4 onderverdelingen.

Volgende drie onderverdelingen werden geschrapt:

- 'wettelijk samenwonend',

- ‘uit de echt gescheiden of daarmee gelijkgesteld (door de beëindiging van de wettelijke samenwoning)’ en

- 'van tafel en bed gescheiden’

Aangezien er fiscaal geen onderscheid is tussen gehuwden en wettelijk samenwonenden is de onderverdeling ‘op 1.1.2018 wettelijk samenwonend’ samengevoegd met de onderverdeling ‘op 1.1.2018 gehuwd’. De code 1006-61 (wettelijk samenwonend) is geschrapt en geïntegreerd in de code 1002-65 die voortaan luidt: 'U was op 1.1.2018: gehuwd of wettelijk samenwonend'.

Ook de codes 1007-60 (verklaring van wettelijk samenwoning afgelegd in 2017) en de eventueel bijkomende code 1008-59 (nettobestaansmiddelden van uw wettelijk samenwonende partner beneden de grens van 3 200,00 EUR) zijn opgegaan in de respectievelijke codes 1003-64 en 1004-63.

Een belastingplichtige wordt als alleenstaande belast als hij op 1.1.2018

- ongehuwd en niet wettelijk samenwonend is, of

- uit de echt gescheiden (of daarmee gelijkgesteld) is, of

- van tafel en bed gescheiden is.

Deze drie situaties worden nu samengebracht onder de code 1001-66. De codes 1014-53 en 1016-51 worden geschrapt. Zo is voor aanslagjaar 2018 de code 1001-66 niet alleen aan te kruisen door wie op 1.1.2018 ongehuwd en niet wettelijk samenwonend was. Ook bij echtscheiding, scheiding van tafel en bed of beëindiging van de wettelijke samenwoning op 1.1.2018 moet voortaan de code 1001-66 worden aangevinkt.

Ook de fiscaal irrevante vraag of de echtscheiding, de beëindiging van de wettelijke samenwoning of scheiding van tafel of bed al dan niet in 2017 plaatsvond (codes 1015-52 en 1017-50) is verwenen.

In subrubriek A.2 'belastingplichtige die in 2017 is overleden' is de code 1027-40 geschrapt.

Wanneer het een aangifte betreft van een belastingplichtige die in 2017 overleden is (dus code 1022-45 is aangekruist) en geen andere codes in subrubriek A.2 aangekruist zijn (codes 1023-44, 1024-43, 1025-42 en 1026-41) weet de administratie via eliminatie dat het een belastingplichtige betreft die bij zijn overlijden niet gehuwd noch wettelijk samenwonend was, en ook niet in 2017 weduwnaar, weduwe of daarmee gelijkgesteld is geworden (= de inhoud van de vroegere code 1027-40). Daarom is de code 1027-40 als overbodig geschrapt.

Een nieuwe subrubriek A.5 is toegevoegd.

Deze nieuwe rubriek is enkel bestemd voor de belastingplichtige die alléén wordt belast en één of meer kinderen ten laste en/of in co-ouderschap heeft. Die belastingplichtige moet het vakje Neen (code 1101-63) aankruisen voor zover er op 01-01-2018 geen enkele andere persoon dan zijn (pleeg)kinderen, (achter)kleinkinderen, (pleeg)ouders, (over)grootouders, broers en zusters, deel uitmaakt van zijn gezin.

Samengevat worden hier 'werkelijke alleenstaanden met kinderen te laste of in kinderen co-ouderschap' bedoeld. Op 01-01-2018 feitelijk samenwonende koppels mogen m.a.w. de code 1101-63 niet aanvinken.

Wanneer de code 1101-63 correct is aangekruist, kunnen mogelijk twee extra fiscale voordelen toegekend worden:

- een extra verhoging van de belastingvrije som (art. 133, derde lid WIB 1992) én

- een extra verhoging van de belastingvermindering voor kinderoppaskosten (art. 145/35, achtste lid WIB 1992).

Om deze voordelen te kunnen genieten moeten de 'werkelijke alleenstaanden met kinderen ten laste of kinderen in co-ouderschap' bijkomend aan alle onderstaande voorwaarden voldoen:

- het belastbaar inkomen van de belastingplichtige mag niet meer bedragen dan 19 000,00 EUR;

- het nettobedrag van de beroepsinkomsten van de belastingplichtige, waarbij geen rekening wordt gehouden met de werkloosheidsuitkeringen, pensioenen en afzonderlijk belastbare inkomsten, moet minstens 3 200,00 EUR bedragen.

Deze twee bijkomende inkomstengrenzen worden automatisch door het berekeningsprogramma gechecked.

Het bedrag van de bijkomende toeslag op de belastingvrije som bedraagt:

| belastbaar inkomen | bijkomende toeslag |

| ≤ 15 000 | 1 000 |

| 15 000 - 19 000 | 1 000 × (19 000 - belastbaar inkomen) / (19 000 - 15 000) |

| > 19 000 | nihil |

De belasting op die bijkomende toeslag die niet kan worden aangerekend op de basisbelasting, wordt in een terugbetaalbaar belastingkrediet omgezet.

De bijkomende belastingvermindering voor kinderoppaskosten (bovenop de huidige vermindering van 45%) bedraagt:

| belastbaar inkomen | bijkomende belastingvermindering |

| ≤ 15 000 | 30 pct. |

| 15 000 - 19 000 | 30 pct. × (19 000 - belastbaar inkomen) / (19 000 - 15 000) |

| > 19 000 | nihil |

Het gedeelte van de bijkomende belastingvermindering voor kinderoppas dat niet kan worden aangerekend op de gereduceerde belasting Staat met betrekking tot de gezamenlijk belaste inkomsten en het saldo van de gewestelijke personenbelasting met betrekking tot de gezamenlijk belaste inkomsten, wordt omgezet in een terugbetaalbaar belastingkrediet.

Een nieuwe rubriek A. 6 is toegevoegd:

'Als u in 2017, na 15 januari 2017 rijksinwoner geworden bent die onderworpen is aan de personenbelasting'.

In dat geval moet de belastingplichtige in de code 1199-62 het aantal maanden vermelden (van 0 tot 11) van zijn belastbaar tijdperk gekoppeld aan aanslagjaar 2018. Om het aantal maanden van het belastbare tijdperk te bepalen moet elke kalendermaand waarvan de 15de dag behoort tot dat tijdperk voor een volledige maand geteld worden.

Wanneer het belastbare tijdperk van de belastingplichtige niet overeenstemt met een volledig kalenderjaar om een andere reden dan overlijden, wordt er voor zijn PB aangifte aanslagjaar 2018 een proratering van bepaalde federale voordelen toegepast. Zo wordt vermeden dat deze belastingplichtigen bepaalde fiscale voordelen dubbel genieten, zowel in de personenbelasting als in de belasting voor niet-inwoners.

Het te prorateren bedrag wordt vermenigvuldigd met een breuk waarvan de teller gelijk is aan het aantal maanden van het belastbaar tijdperk (van code 1199-62) en de noemer gelijk is aan 12. Het resultaat wordt afgerond naar het hogere of lagere veelvoud van 10 euro naargelang de eenheid al dan niet 5 euro bereikt. Er zijn echter afzonderlijke afrondingsregels voor de vrijgestelde overuren en bepaalde bedragen.

De proratering zal zoveel mogelijk geautomatiseerd worden (bv. inzake berekening belastingvrije som). Toch zal de belastingplichtige soms zelf de proratering moeten toepassen. Dit gaat als volgt in zijn werk:

- Ingeval een vast maximum jaarbedrag op de aangifte vermeld is (bv. de vrijstelling van maximum 1 880,00 EUR m.b.t. gereglementeerde spaardeposito’s) wordt met een voetnoot duidelijk gemaakt dat men zelf het maximumbedrag moet prorateren.

- Voor de gevallen waarin dat maximumbedrag zelf niet op de aangifte vermeld is en de proratering speelt, bv. het vrijgesteld maximumbedrag van 390,00 EUR voor de vergoedingen als terugbetaling van reiskosten m.b.t. het woon-werkverkeer ander vervoermiddel, het maximumbedrag van 940,00 EUR pensioensparen,… is de belastingplichtige aangewezen op de richtlijnen opgenomen in de toelichting.

- Als het grensbedrag zelf een toepassingsvoorwaarde is (bv. maximumbedrag vrijstelling van bepaalde inkomsten die niet meetellen als bestaansmiddel, maximumbedrag aan nettobstaansmiddelen om personen ten laste te nemen,… ) zal de belastingplichtige zelf de maximumgrens moeten beperken en nagaan of hij voldoet aan de voorwaarden. Ook hier zijn de nodige richtlijnen in de toelichting opgenomen.

Vak II.B – Gezinslasten

Alhoewel vak II.B. m.b.t. gezinslasten formeel geen wijzigingen heeft ondergaan, geldt vanaf aanslagjaar 2018 een bijkomende voorwaarde voor het ten laste nemen van kinderen.

Een kind kan fiscaal ten laste worden genomen als de volgende voorwaarden samen voldaan zijn:

- het moet op 1 januari van het aanslagjaar deel uitmaken van het gezin van de belastingplichtige,

- gedurende het belastbare tijdperk persoonlijk geen nettobestaansmiddelen hebben genoten die meer dan een bepaald grensbedrag bedragen en

- het kind mag geen bezoldigingen hebben genoten die voor de belastingplichtige beroepskosten zijn.

Vanaf aanslagjaar 2018 mag het kind bovendien als student-zelfstandige (in de zin van de sociale wetgeving) geen bezoldiging bedrijfsleiders hebben verkregen:

- die beroepskosten vormen voor een vennootschap waarvan diegene die dat kind ten laste wil nemen, rechstreeks of onrechtstreeks, bedrijfsleider is en waarover hij controle uitoefent in de zin van art. 5 van het Wetboek van vennootschappen, en

- die bruto, meer dan 2 000,00 EUR bedragen en meer dan de helft vormen van zijn belastbare inkomsten, onderhoudsuitkeringen uitgezonderd.

Ook inzake de berekening van de bestaansmiddelen zijn er vanaf aanslagjaar 2018 wijzigingen te noteren:

- onderhoudsuitkeringen bedoeld in artikel 90, eerste lid, 3° WIB 1992, de overlevingspensioenen toegekend aan wezen in de publieke sector en de wezenrenten, die zijn toegekend aan kinderen tot beloop van 3 200,00 EUR tellen ook niet mee als brutobestaansmiddelen;

- niet alleen de brutobezoldigingen verkregen door studenten in uitvoering van een overeenkomst voor tewerkstelling van studenten maar (vanaf aanslagjaar 2018) ook de bruto bezoldigingen verkregen door leerlingen in een alternerende opleiding alsook de winsten, baten en bezoldigingen van bedrijfsleiders behaald of verkregen door studenten-zelfstandigen (in de zin van de sociale wetgeving), tellen tot beloop van 2 660,00 EUR (globaal) niet mee als brutobestaansmiddel.

Vak IV – Wedden, lonen, werkloosheidsuitkeringen,...

Subrubriek A.4 - 'Aandelenopties'

De afzonderlijke subrubriek A.4 omtrent 'aandelenopties' is geschrapt en geïntegreerd in subrubriek 'A.1 bezoldigingen'. De belastbare bedragen inzake aandelenopties staan wel nog vermeld op de fiche 281.10 maar zijn niet meer apart gecodeerd. De codes 249 en 248 gaan op in de algemene code 250 van de bezoldigingen.

De aparte codering is vanaf 2017 niet meer nodig wegens opheffing van de sociale financiering via aandelenopties. Als gevolg hiervan schuiven de subrubrieken A.5 t.e.m. A.19 één subrubriek naar voren op.

Subrubriek A.11 (voorheen A.12) - 'voor vrijstelling in aanmerking komende bezoldigingen voor overuren in de horeca'

Deze rubriek is enkel textueel gewijzigd. De onderverdelingen a) en b) verwijzen niet langer naar het maximaal aantal overuren waarvoor de regeling geldt (300 of 360 overuren), maar wel naar de twee categorieën van werkgevers die in dit verband worden gehanteerd:

- 'werkgevers zonder een geregistreerd kassasysteem' (waarvoor de grens van 300 uren op jaarbasis geldt) en

- 'werkgevers met een geregistreerd kassasysteem' (waarvoor de hogere grens van 360 uren op jaarbasis geldt).

Subrubriek D.1 - Aanvullende vergoedingen betaald door een gewezen werkgever...

Subrubriek E.1 - Werkloosheidsuitkeringen met bedrijfstoeslag (voorheen brugpensioen)

In 2016 gingen voor SWT-ers (= vroegere bruggepensioneerden) twee belangrijke wijzigingen van start:

- Werklozen met bedrijfstoeslag (SWT-ers) die het werk hervatten, moeten geen belastingen meer betalen op de bedrijfstoeslagen en aanvullende vergoedingen die tijdens die periode van werkhervatting doorbetaald worden. Voor de vrijstelling is vereist dat de vergoedingen betrekking hebben op een periode vanaf 2016. Deze vrijgestelde vergoedingen worden in de fiches 281.17 en 281.18 opgenomen in een afzonderlijke rubriek die niet moet worden overgenomen in de aangifte!

- De belastingvermindering voor vervangingsinkomsten en pensioenen met correctie van het werkhervattingsinkomen werd geschrapt voor de aanvullende vergoedingen met clausule van doorbetaling bij werkhervatting en de bedrijfstoeslagen die betrekking hebben op periodes vanaf 2016.

Opgelet! Deze twee wijzigingen gelden niet voor de zogenaamde Canada Dry-regeling (= pseudo brugpensioen), noch voor aanvullende vergoedingen van SWT-ers zonder clausule van doorbetaling bij werkhervatting.

In Vak IV. rubriek D.1. a) 1) a. zijn de gewone aanvullende vergoedingen met clausule van doorbetaling bij werkhervatting (≠ decembervergoedingen of achterstallen) opgesplitst naargelang ze betrekking hebben op:

- periodes tot 31.12.2015 (≠ achterstallen) - codes 1319-39 en 2319-09

- periodes vanaf 1.1.2016 (≠ achterstallen) - codes 1321-37 en 2321-07.

Aan dit laatste, voor periodes vanaf 1.1.2016, is nu vanaf AJ 2018 expliciet toegevoegd dat het géén achterstallen betreft. Dergelijke vergoedingen die fiscaal achterstallen zijn moeten opgenomen worden bij de onderverdeling c.

Eenzelfde onderscheid vinden we terug in rubriek E.2 a) met betrekking tot de gewone bedrijfstoelagen van SWT-ers. Er zijn aparte codes voorzien naargelang de bedrijfstoeslagen betrekking hebben op:

- periodes tot 31.12.2015 (≠ achterstallen) - codes 1235-26 en 2235-93

- periodes vanaf 1.1.2016 (≠ achterstallen) - codes 1327-31 en 2327-01.

Ook hier wordt aan dit laatste, voor periodes vanaf 1.1.2016, nu expliciet toegevoegd dat het geen achterstallen betreft omdat dergelijke achterstallen thuishoren in E.2 b).

Voor de achterstallige aanvullende vergoedingen met clausule van doorbetaling bij werkhervatting vermeld in de rubriek D.1. a) 1) c. wordt voor aanslagjaar 2018 een nieuwe bijkomende opdeling gemaakt tussen:

- achterstallen voor periodes tot 31.12.2015 (codes 1324-34 en 2324-34 zoals vorig jaar)

- achterstallen voor periodes vanaf 1.1.2016 (= nieuwe codes 1339-19 en 2339-86).

Ook voor de achterstallige bedrijfstoeslagen vermeld in de rubriek E.2. b) wordt voor aanslagjaar 2018 eenzelfde opdeling gemaakt:

- achterstallen voor periodes tot 31.12.2015 (codes 1236-25 en 2236-92 zoals vorig jaar)

- achterstallen voor periodes vanaf 1.1.2016 (= nieuwe codes 1340-18 en 2340-82).

De nieuwe opsplitsing van de achterstallen is nodig in het geval dat de globalisatie voordeliger is. Bij de berekening van de belastingvermindering voor vervangingsinkomsten wordt, net zoals voor de gewone vergoedingen met clausule van doorbetaling bij werkhervatting en bedrijfstoeslagen, naar gelang de situatie al dan niet rekening gehouden met het werkhervattingsloon:

- voor periodes tot 31.12.2015 wordt het werkhervattingsinkomen buiten beschouwing wordt gelaten

- voor de periodes vanaf 1.1.2016 is er géén correctie m.b.t. het werkhervattingsinkomen.

Rubriek L. - Werkhervattingsloon

In rubriek L zijn twee minimale wijzigingen te noteren die het gevolg zijn van de hierboven vermelde wijzigingen in D.1 en E.2.

De belastingplichtige SWT-er of genieter van een Canda Dry-regeling die het werk heeft hervat moet het werkhervattingsloon in rubriek L invullen als hij een van onderstaande vergoedingen heeft ontvangen:

- aanvullende vergoedingen bovenop de bedrijfstoeslag in het kader van SWT met clausule van doorbetaling bij werkhervatting voor periode vóór 1.1.2016: D, 1, a), 1), a., 1. of D, 1, a), 1), c., 1.

- aanvullende vergoedingen in het kader van een Canada Dry-regeling met clausule van doorbetaling bij werkhervatting: D, 1, a), 2)

- bedrijfstoeslagen voor de periodes van vóór 2016: E, 2, a), 1) of E, 2, b), 1.

Het werkhervattingsloon moet niet worden ingevuld indien de bedrijfstoeslagen of aanvullende vergoedingen met clausule van doorbetaling betekking hebben op periodes vanaf 1.1.2016. Dit geldt nu ook voor de eventuele achterstallen (periodes vanaf 1.1.2016).

Deze wijziging is eveneens van toepassing voor het invullen van:

- Vak XVII. - Bezoldigingen van bedrijfsleiders, rubriek 16

- Vak XVIII. - Winst uit nijverheids-, handels- of landbouwondernemingen, rubriek 16

- Vak XIX. - Baten van vrije beroepen, ambten, posten of andere winstgevende bezigheden, rubriek 16

- Vak XXII. - Winst en baten van een vorige beroepswerkzaamheid, rubriek 8

Rubriek O - Inkomsten van buitenlandse oorsprong (en bijhorende kosten)

Subrubriek O.2: 'inkomsten waarvoor u aanspraak maakt op belastingvermindering voor inkomsten van buitenlandse oorsprong (inkomsten die bij overeenkomst zijn vrijgesteld van de personenbelasting, maar in aanmerking worden genomen voor de berekening van de belasting op uw andere inkomsten, of waarvoor de belasting tot de helft wordt verminderd).'

Door de wijziging van artikel 155 WIB 92 worden de bezoldigingen betaald of toegekend vanaf 1.1.2017 door een buitenlandse of internationale gerecht of instantie met gerechtelijk karakter bedoeld in de wet van 29 maart 2004 betreffende de samenwerking met het Internationaal Strafgerechtshof en de internationale straftribunalen (bv. bezoldigingen toegekend door het Libanontribunaal) bij wet vrijgesteld met progressievoorbehoud. Daarom worden de woorden 'bij overeenkomst' in subrubriek O.2 geschrapt.

Vak V – Pensioenen

In vak V is de rubriek van de bedrijfsvoorheffing niet meer opgesplitst in de twee subrubrieken: gewone bedrijfsvoorheffing en vervroegde inning van de taks op het langetermijnsparen.

Die opsplitsing was er omwille van een verschil in terugbetaalbaarheid. Gewone bedrijfsvoorheffing is verrekenbaar en terugbetaalbaar. De vervroegd geïnde taks op het langetermijnsparen was oorspronkelijk verrekenbaar, maar niet terugbetaalbaar. Door een wetsaanpassing is de vervroegde taks op het langetermijnsparen vanaf 2016 wel terugbaalbaar. Een onderscheid is niet meer nuttig en de codes 1425-30 en 2425-97 werden geschrapt.

Vak VII – Inkomsten van kapitalen en roerende goederen

Door de verhoging van de algemene aanslagvoet in de PB en RV van 27% naar 30%, zijn de codes van vorig jaar die gekoppeld waren aan het tarief van 27% (de overgebleven codes 1160-04, 2260-71, 1444-44 en 2444-78), voor aanslagjaar 2018 behouden gebleven maar kregen die codes een andere inhoud nl. tarief van 30%. Het tarief van 27% kan immers niet voorkomen voor inkomstenjaar 2017.

De meest opvallende wijziging in vak VII speelt zich af in subrubriek 2. Verplicht aan te geven inkomsten. Deze telt voor aanslagjaar 2018 nog slechts twee onderverdelingen:

- verplicht aan te geven inkomsten m.b.t. inkomsten uit gereglementeerde spaardeposito’s bij kredietinstellingen in de EER, waarop geen roerende voorheffing is ingehouden (inkomen na aftrek van de per belastingplichtige vrijgestelde schijf van 1 880 EUR op jaarbasis) en

- andere inkomsten zonder roerende voorheffing, verder onderverdeel in zes subrubrieken naargelang het tarief van belastbaarheid, waarbij de codes 1444-11 en 2444/11 niet meer verbonden zijn met tarief van 27% maar tarief van 30%.

Volgende twee subrubrieken zijn, met hun zesledige onderverdeling volgens belastbaarheid tarief, vanaf AJ 2018 geschrapt:

- ‘dividenden van erkende coöperatieve vennootschappen (behalve coöperatieve participatievennootschappen) waarop geen roerende voorheffing is ingehouden (inkomen na aftrek van de per belastingplichtige vrijgestelde schijf van 190 euro op jaarbasis’ en

- ‘interesten en dividenden van erkende vennootschappen met een sociaal oogmerk, waarop geen roerende voorheffing is ingehouden (inkomen na aftrek van de per belastingplichtige vrijgestelde schijf van 190 euro op jaarbasis’.

Deze subrubrieken werden geïntegreerd onder A.2 b). Dit past in de filosofie bij de opmaak van de aangifte aanslagjaar 2018 om rubrieken en codes die een zelfde belastingstelsel ondergaan, samen te voegen om zo het aantal codes te reduceren. Zo verdwijnen er 24 codes!

Vak IX – Intresten en kapitaalaflossingen van leningen en schulden, premies van individuele levensverzekeringen en erfpacht- of opstalvergoedingen of gelijkaardige vergoedingen, die recht geven op een belastingvoordeel

Voor vak IX is het een zegen dat de administratie afgestapt is van het systeem van de gewestelijke differentiatie via voetnoten en koos voor een aparte aangifte voor elk gewest. In elke gewestelijke aangifte heeft men geen codes meer opgenomen die uitsluitend toebehoren aan de andere gewesten. Verder is ook van de gelegenheid gebruik gemaakt om subrubrieken en codes zo veel mogelijk samen te voegen.

Het vak IX is voor elk gewest niet langer opgedeeld in drie rubrieken (A, B, C) maar in twee luiken:

- luik I = gewestelijke voordelen voor de eigen woning en

- luik II = federale voordelen (andere dan de eigen woning).

De interesten van een groene lening afgesloten tussen 1.1.2009 en 31.12.2011 (ongeacht of die betrekking hebben op de eigen woning) leveren een federaal voordeel op en moeten voor aanslagjaar 2018 vermeld worden in luik II, rubriek A. (nog steeds code 1143-21).

Vak IX - I – Vlaams Gewest

Alle subrubrieken en codes van de aangifte die door een inwoner van het Vlaamse gewest niet kunnen ingevuld worden, zijn in de Vlaamse aangifte van aanslagjaar 2018 niet meer overgenomen. Zo zijn volgende rubrieken en bijhorende codes geschrapt:

- Waalse chèque-habitat (codes 3338-57, 4338-27, 3339-56 en 4339-26)

- gewestelijke gewone woonbonus voor leningen afgesloten in 2016 (codes 3342-53, 4342-23, 3343-52 en 4343-22)

- gewestelijke belastingvermindering voor bijkomende interesten voor leningen afgesloten vanaf 2015 (codes 3133-68, 4133-38, 3135-66, 4135-36, 3134-67 en 4134-37)

- belastingvermindering voor verrekening KI eigen woning m.b.t. lening afgesloten in 2016 (code 3153-48)

- gewestelijke belastingvermindering bouwsparen voor leningen en verzekeringen afgesloten vanaf 2015 (codes 3359-36, 4359-06, 3350-45 en 4350-15)

- gewestelijke belastingvermindering langetermijnsparen voor leningen en verzekeringen afgesloten in 2016 (3362-33, 4362-03, 3347-48 en 4347-18)

Voor de rest zijn volgende wijzigingen te noteren:

Vlaamse geïntegreerde woonbonus

Voor leningen afgesloten vanaf 2016 en eraan gekoppelde schuldsaldoverzekeringen is enkel het stelsel van de Vlaamse geïntegreerde woonbonus mogelijk, uiteraard voor zover de voorwaarden daartoe vervuld zijn. Het Vlaamse langetemijnsparen, de Vlaamse vermindering voor gewone interesten, en de Vlaamse vermindering voor verrekening KI eigen woning zijn voor leningen en verzekeringen afgesloten sinds 2016 zijn definitief afgeschaft.

De uitgaven van hypothecaire Vlaamse geïntegreerde woonbonusleningen (afgesloten vanaf 2016) moeten worden vermeld in de codes 3334-4334 (kapitaalaflossingen en interesten) en de codes 3335-4335 (verzekeringspremies).

Er zijn geen aparte codes voorzien voor lening van 2016 en 2017 omdat er uiteraard maar één maximumkorf is per belastingplichtige en niet per lening. De maximumkorf bestaat steeds uit het basisbedrag van 1 520,00 EUR en eventueel een toeslag enige woning van 760,00 EUR of 840,00 EUR (+ 80 EUR als minstens 3 kinderen ten laste op 1-1-jaar volgend op leningsjaar).

Met het oog op het bepalen van toeslagen worden twee controlevragen gesteld:

- eerste controlevraag (lichtjes gewijzigd t.o.v. aanslagjaar 2017):

was de woning waarvoor die leningen zijn aangegaan, op 31.12.2017 (nog altijd) uw enige woning? - nieuwe controlevraag:

aantal kinderen ten laste op 1 januari van het jaar na het jaar van afsluiting van die leningen?

Om te bepalen of de woning waarvoor u de lening hebt aangegaan op 31.12.2017 (nog altijd) uw enige woning was, moet u een onderscheid maken naar gelang de datum waarop u de lening(en) hebt aangegaan:

1ste geval: u hebt de lening aangegaan in 2016. Om aan te kruisen dat het nog altijd uw enige woning was op 31.12.2017, moeten twee voorwaarden vervuld zijn:

- het moest op 31.12.2016 al uw enige woning zijn geweest (waarbij op 31.12.2016 niet meetelde als tweede woning: een andere woning, waarvan u mede-eigenaar, naakte eigenaar of vruchtgebruiker was door erfenis alsook andere woningen die op 31.12.2016 op de vastgoedmarkt te koop werden aangeboden en die u ten laatste op 31.12.2017 heeft verkocht) én

- het moet op 31.12.2017 nog altijd uw enige woning zijn (waarbij een andere woning verworven in 2017 waarvan u naakte eigenaar bent niet meetelt als bijkomend verworven woning).

Ingeval die twee voorwaarden niet vervuld zijn, hebt u geen recht op toeslagen voor 2017 en moet u neen aankruisen.

2de geval: u hebt de lening aangegaan in 2017. Om de code 3336-59 of 4336-29 = ja aan te kruisen, moest die woning op 31.12.2017 uw enige woning zijn (waarbij op 31.12.2017 niet meetelde als tweede woning: een andere woning op 31.12.2017, waarvan u mede-eigenaar, naakte eigenaar of vruchtgebruiker was door erfenis alsook andere woningen die op 31.12.2017 op de vastgoedmarkt te koop werden aangeboden). Ingeval die voorwaarde niet vervuld is, dan neen aan te kruisen.

3de geval: Wanneer een belastingplichtige verschillende geïntegreerde woonbonusleningen heeft afgesloten in 2016 en 2017, dan kunnen de bestedingen van die verschillende leningen gecombineerd worden maar is er uiteraard maar één woonbonuskorf. De controlevraag kan met ja beantwoord worden van zodra

- het voor de lening van 2016 nog altijd om uw enige woning gaat op 31.12.2017 (zie 1ste geval) of

- van zodra het voor de lening van 2017 om uw enige woning gaat (zie 2de geval).

Voor een lening afgesloten in 2016, kon men voor aanslagjaar 2017 de kinderlast op 1.1.2017 halen uit het vak II. Voor aanslagjaar 2018 is die info niet meer bekend, vandaar de inlassing van de extra controlevraag : aantal kinderen ten laste op 1 januari van het jaar na het jaar van afsluiting van die leningen?

Betaalde erfpacht- en opstalvergoedingen of gelijkaardige vergoedingen

Betaalde erfpacht- en opstalvergoedingen of gelijkaardige vergoedingen m.b.t. contracten gesloten in 2016 en in 2017, ondergaan het zelfde belastingstelsel als contracten afgesloten in 2015 en worden niet meer apart gecodeerd. Code 3154-47 wordt geschrapt en geïntegreerd in de code 3143-58 (contracten gesloten vanaf 2015).

Vak IX - I – Waals Gewest

Alle subrubrieken en codes van de aangifte die door een inwoner van het Waals gewest toch niet kunnen ingevuld worden, zijn in de Waalse aangifte van aanslagjaar 2018 niet meer overgenomen. Zo zijn volgende rubrieken en bijhorende codes geschrapt:

- Vlaamse geïntegreerde woonbonus (codes 3334-61, 4334-31, 3335-60, 4335-30,...)

- gewestelijke belastingvermindering voor bijkomende interesten voor verbouwing (codes 3135-66 en 4135-36)

- gewestelijke belastingvermindering voor gewone interesten van schulden (≠ overgangsregeling) aangegaan in 2015 (code 3151-50)

- gewestelijke belastingvermindering voor betaalde erfpacht- en opstalvergoedingen of gelijkaardige vergoedingen (code 3154-47)

Voor de rest zijn volgende wijzigingen te noteren:

Chèque-habitat

De eerste subrubriek is voorbehouden voor uitgaven die in aanmerking komen voor de chèque-habitat, met een nieuwe onderverdeling: leningen gesloten in 2017 en leningen gesloten in 2016.

Hypothecaire leningen afgesloten in 2017 en eraan gekoppelde schuldsaldoverzekeringen voor het aankopen of bouwen van de eigen enige woning, geven mogelijks recht op de chèque-habitat. De chèque-habitat is een terugbetaalbaar belastingkrediet in functie van inkomen en kinderlast, beperkt tot de werkelijk betaalde kapitaalaflossingen, interesten en premies. Merk op dat de kinderlast altijd wordt bepaald op basis van de gegevens ingevuld in vak II, onafhankelijk van de leningsdatum.

Opgelet! De codes 3338-57 en 4338-27 m.b.t. de kapitaalaflossingen en interesten en de codes 3339-56 en 4339-26 m.b.t. de verzekeringspremies die vorig jaar werden ingevoerd (m.b.t. leningen afgesloten in 2016), zijn voor aanslagjaar 2018 verbonden aan leningen afgesloten in 2017.

Hier geen controlevragen omdat het per definitie op 31.12.2017 de enige woning voor de belastingplichtige moest zijn wil men recht openen op de chèque-habitat.

Voor de hypothecaire leningen afgesloten in 2016 die voor 2017 in aanmerking komen voor chèque-habitat zijn nieuwe codes ingevoegd:

- codes 3324-71 en 4324-41 voor de kapitaalaflossingen en interesten en

- de codes 3325-70 en 4325-40 voor de verzekeringspremies.

Opgelet! Heeft u in 2016 een lening chèque-habitat afgesloten en de uitgaven ingevuld in de codes 3338-57, 4338-27 en/of 3339-56, 4339-26, dan mag u niet dezelfde codes gebruiken als vorig jaar! U moet de uitgaven voor AJ 2018 opnemen in de codes 3324-71, 4324-41 en/of 3325-70, 4325-40.

Wanneer de woning niet meer de enige woning was van de belastingplichtige op 31.12.2017 wordt het belastingkrediet gehalveerd. Vandaar de extra ingevoegde controlevraag:

Was de woning waarvoor die leningen zijn aangegaan, op 31.12.2017 nog altijd uw enige woning? Om te bepalen of die woning op 31.12.2017 nog altijd uw enige woning was, moet u geen rekening houden met andere woningen waarvan u mede-eigenaar, naakte eigenaar of vruchtgebruiker was door erfenis of schenking, en ook niet met andere woningen die u verhuurde via een sociaal verhuurkantoor of een openbare huisvestingsmaatschappij.

De gewestelijke gewone woonbonus

De tweede subrubriek heeft betrekking op de gewestelijke gewone woonbonus. Aangezien leningen afgesloten in 2016 en in 2017 die via de overgangsregeling in aanmerking komen voor gewestelijke gewone woonbonus hetzelfde belastingregime ondergaan als de leningen afgesloten in 2015 (die voldoen aan de voorwaarden), worden die samengevoegd in leningen gesloten vanaf 2015 (codes 3360-35, 4360-05 en 3361-34, 4361-04) en werden de codes 3342-53, 4342-23 en 3343-52, 4343-22 geschrapt.

Leningen die via de overgangsregeling in aanmerking komen voor de gewestelijke belastingvermindering voor verrekening KI eigen woning

Vermits interesten van leningen afgesloten vanaf 2016 die via de overgangsregeling in aanmerking komen voor gewestelijke belastingvermindering voor verrekening KI eigen woning hetzelfde belastingregime ondergaan als interesten van leningen afgesloten in 2015 (die voldoen aan de voorwaarden) wordt de code 3153-48 geschrapt en geïntegreerd in de code 3150-51 (m.b.t. leningen gesloten vanaf 2015).

Kapitaalaflossingen en levensverzekeringspremies die in aanmerking komen voor de gewestelijke belastingvermindering lange-termijnsparen

De codes voor de kapitaalaflossingen van leningen gesloten vanaf 2016 (codes 3362-33 en 4362-03) en de bijhorende codes levensverzekeringspremies (codes 3347-48 en 4347-18) die via de overgangsregeling in aanmerking komen voor de gewestelijke belastingvermindering voor het lange-termijnsparen worden geschrapt en geïntegreerd in de codes 3358-37 en 4358-07 wat de kapitaalaflossingen betreft en in de codes 3353-42 en 4353-12 wat de levensverzekeringen betreft.

Vak IX- I – Brussels Gewest

Leningen en contracten afgesloten vanaf 2017 die op tijdstip betaling betrekking hebben op de eigen woning, leveren geen Brusselse voordelen meer op. In de Brusselse aangifte zijn dan ook geen gewestelijke codes meer terug te vinden m.b.t. leningen en contracten afgesloten vanaf 2017.

Alle subrubrieken en codes van de aangifte die door een inwoner van het Brussels gewest toch niet kunnen ingevuld worden, zijn in de Brusselse aangifte van aanslagjaar 2018 niet meer overgenomen. Zo zijn volgende rubrieken en bijhorende codes geschrapt:

- Vlaamse geïntegreerde woonbonus (codes 3334-61, 4334-31, 3335-60, 4335-30,...)

- Waalse chèque-habitat (codes 3338-57, 4338-27, 3339-56 en 4339-26)

- gewestelijke belastingvermindering voor gewone interesten van schulden (≠ overgangsregeling) aangegaan in 2015 (code 3151-50)

Voor de rest zijn volgende wijzigingen te noteren:

Gewestelijke gewone woonbonus

De eerste subrubriek van de Brusselse aangifte, is voorbehouden voor uitgaven die in aanmerking komen voor de gewestelijke gewone woonbonus.

Aangezien leningen afgesloten in 2016 die in aanmerking komen voor gewestelijke gewone woonbonus hetzelfde belastingregime ondergaan als de leningen afgesloten in 2015 (die aan de voorwaarden voldoen), worden die samengevoegd in leningen gesloten in 2015 of 2016 (codes 3360-35, 4360-05 en 3361-34, 4361-04) en werden de codes 3342-53, 4342-23 en 3343-52, 4343-22 geschrapt.

Bijkomende interestaftrek voor verbouwingen

Vermits interesten van leningen afgesloten in 2016 die in aanmerking komen voor gewestelijke belastingvermindering voor bijkomende interesten voor verbouwingen hetzelfde belastingregime ondergaan als interesten van leningen afgesloten in 2015 (die aan de voorwaarden voldoen) worden de codes 3135-66 en 4135-36 geschrapt en geïntegreerd in de codes 3134-67 en 4134-27 (m.b.t. leningen gesloten in 2015 of 2016).

Leningen die in aanmerking komen voor de gewestelijke belastingvermindering voor verrekening KI eigen woning

Vermits interesten van leningen afgesloten in 2016 die in aanmerking komen voor gewestelijke belastingvermindering voor verrekening KI eigen woning hetzelfde belastingregime ondergaan als interesten van leningen afgesloten in 2015 (die aan de voorwaarden voldoen), wordt de code 3153-48 geschrapt en geïntegreerd in de code 3150-51 (m.b.t. leningen gesloten in 2015 of 2016).

Kapitaalaflossingen en levensverzekeringspremies die in aanmerking komen voor de gewestelijke belastingvermindering lange-termijnsparen

Idem voor kapitaalaflossingen van leningen afgesloten in 2016 die in aanmerking komen voor gewestelijke belastingvermindering voor langetermijnsparen. Codes 3362-33 en 4362-03 worden geschrapt en geïntegreerd in de codes 3358-37 en 4358-07. Ook de codes 3347-48 en 4347-18 voor verzekeringspremies van contracten afgesloten in 2016 worden geschrapt en geïntegreerd in de codes 3353-42 en 4353-12.

Betaalde erfpacht- en opstalvergoedingen of gelijkaardige vergoedingen

Betaalde erfpacht- en opstalvergoedingen of gelijkaardige vergoedingen m.b.t. contracten gesloten in 2016 ondergaan het zelfde belastingstelsel als contracten afgesloten in 2015 (die aan de voorwaarden voldoen) en worden niet meer apart gecodeerd (code 3154-47) maar samengevoegd onder de code 3143-58 (contracten gesloten in 2015 of 2016).

Overzicht van de fiscale voordelen per Gewest

| VLAAMS GEWEST | Leningen vóór 2015 | Leningen in 2015 | Leningen vanaf 2016 | |||

| Voordeel | Aangifte | Voordeel | Aangifte | Voordeel | Aangifte | |

| Vlaamse Geïntegreerde woonbonus | - | - | - | - | 40% | 3334 3335 |

| Vlaamse Woonbonus | marg.T. min. 30% |

3370 3371 |

40% | 3360 3361 |

- | - |

| Belast(-) bijkomende interesten | marg.T. min. 30% |

3138 3139 |

- | - | - | - |

| Belast(-) gewone interesten | marg.T. min. 30% |

3152 3146 |

40% | 3151 3150 |

- | - |

| Belast(-) verrekening OV | 12,50% | 3146 | 12,50% | 3150 | - | - |

| Belast(-) bouwsparen KAP | marg.T. min. 30% |

3355 3356 3357 |

- | - | - | - |

| Belast(-) bouwsparen LV | marg.T. min. 30% |

3351 3352 |

- | - | - | - |

| Belast(-) langetermijnsparen KAP | 30% | 3358 | 30% | 3358 | - | - |

| Belast(-) langetermijnsparen LV | 30% | 3353 3354 |

30% | 3353 3354 |

- | - |

| Belast(-) erfpacht-, opstalvergoed. of gelijkaardige vergoedingen | marg.T. min. 30% |

3147 | 40% | 3143 | 40% | 3143 |

| WAALS GEWEST | Leningen vóór 2015 | Leningen in 2015 | Leningen vanaf 2016 | |||

| Voordeel | Aangifte | Voordeel | Aangifte | Voordeel | Aangifte | |

| Waalse chèque habitat | - | - | - | - | ||

| - lening van 2017: | - | - | - | - | krediet | 3338 3339 |

| - lening van 2016: | - | - | - | - | krediet | 3324 3325 |

| Waalse Woonbonus | marg.T. min. 30% |

3370 3371 |

40% | 3360 3361 |

40% | 3360 (*) 3361 (*) |

| Belast(-) bijkomende interesten nieuwbouw | marg.T. min. 30% |

3138 | 40% | 3133 | 40% | 3133 (*) |

| Belast(-) bijkomende interesten verbouwing | marg.T. min. 30% |

3139 | 40% | 3134 | - | - |

| Belast(-) gewone interesten | marg.T. min. 30% |

3152 3146 |

- | - | - | - |

| Belast(-) verrekening OV | 12,50% | 3146 | 12,50% | 3150 | 12,50% | 3150 (*) |

| Belast(-) bouwsparen KAP | marg.T. min. 30% |

3355 3356 3357 |

40% | 3359 | 40% | 3359 (*) |

| Belast(-) bouwsparen LV | marg.T. min. 30% |

3351 3352 |

40% | 3350 | 40% | 3350 (*) |

| Belast(-) langetermijnsparen KAP | 30% | 3358 | 30% | 3358 | 30% | 3358 (*) |

| Belast(-) langetermijnsparen LV | 30% | 3353 3354 |

30% | 3353 | 30% | 3353 (*) |

| Belast(-) erfpacht-, opstalvergoed. of gelijkaardige vergoedingen | marg.T. min. 30% |

3147 | 40% | 3143 | - | - |

(*) in theorie enkel mogelijk in een specifieke overgangsregeling

| BRUSSELS GEWEST | Leningen vóór 2015 | Leningen in 2015 | Leningen in 2016 | |||

| Voordeel | Aangifte | Voordeel | Aangifte | Voordeel | Aangifte | |

| Brusselse Woonbonus | marg.T. min. 30% |

3370 3371 |

45% | 3360 3361 |

45% | 3360 3361 |

| Belast(-) bijkomende interesten nieuwbouw | marg.T. min. 30% |

3138 | 45% | 3133 | 45% | 3133 |

| Belast(-) bijkomende interesten verbouwing | marg.T. min. 30% |

3139 | 45% | 3134 | 45% | 3134 |

| Belast(-) gewone interesten | marg.T. min. 30% |

3152 3146 |

- | - | - | - |

| Belast(-) verrekening OV | 12,50% | 3146 | 12,50% | 3150 | 12,50% | 3150 |

| Belast(-) bouwsparen KAP | marg.T. min. 30% |

3355 3356 3357 |

45% | 3359 | 45% | 3359 |

| Belast(-) bouwsparen LV | marg.T. min. 30% |

3351 3352 |

45% | 3350 | 45% | 3350 |

| Belast(-) langetermijnsparen KAP | 30% | 3358 | 30% | 3358 | 30% | 3358 |

| Belast(-) langetermijnsparen LV | 30% | 3353 3354 |

30% | 3353 | 30% | 3353 |

| Belast(-) erfpacht-, opstalvergoed. of gelijkaardige vergoedingen | marg.T. min. 30% |

3147 | 45% | 3143 | 45% | 3143 |

Vak X – (Uitgaven die recht geven op) belastingverminderingen

Het vak X is herschikt en gegroepeerd in:

- luik I voor de gewestelijke belastingverminderingen en

- luik II voor de federale.

In het gewestelijk luik I komen, per gewestelijke aangifte, enkel nog de subrubrieken en codes voor m.b.t. de belastingverminderingen die door die belastingplichtige die op 1.1.2018 zijn fiscale woonplaats heeft in dat gewest, mogelijks kunnen genoten worden.

| Vlaanderen | Wallonië | Brussel | |

| Monumenten en landschappen | 3385-10 4385-77 |

3385-10 4385-77 |

- |

| PWA-cheques | 3365-30 4365-97 |

3365-30 4365-97 |

3365-30 4365-97 |

| Dienstencheques | 3364-31 4364-01 |

3366-29 4366-96 |

3364-31 4364-01 |

| Renovatieovereenkomsten | 3332-63 4332-33 3333-62 4333-32 |

- | - |

| Dakisolatie | 3317-78 | 3317-78 | - |

| Sociale verhuur | 3395-97 | 3395-97 | 3395-97 |

Federal luik II.F.3 - Betalingen voor het verwerven van nieuwe aandelen van startende kleine vennootschappen

In het federale luik II wordt de onschrijving in subrubriek II.F.3. (m.b.t. codes 1328-30 en 2328-97) als volgt gewijzigd: ‘Terugname van de voorheen werkelijk verkregen belastingvermindering door de vervroegde overdracht van aandelen’.

Door het schrappen is de tekst volledig in overeenstemming met de wet (art. 145/26 § 5, 6de t.e.m. 9de lid WIB 1992). De vervroegde overdracht van de aandelen door verkoop of schenking, binnen de 48 maanden na de aanschaffing ervan, om een andere reden dan overlijden, is immers maar één van de mogelijke gevallen van een terugname.

Een terugname van de belastingvermindering vindt o.a. ook plaats wanneer de startende vennootschap binnen de 48 maanden na de volstorting van de aandelen of deelbewijzen een beleggings-, financierings- of thesaurievennootschap, een vastgoedvennootschap of villavennootschap, een management- of bestuurdersvennootschap wordt of de vennootschap de ontvangen sommen gebruikt om dividenden toe te kennen of om aandelen of deelbewijzen te verwerven of om leningen toe te staan.

Vak XI – Bedragen die in aanmerking komen voor een belastingkrediet

De gewestelijke differentiatie komt reeds tot uiting in de titel van het vak XI:

- Vlaamse aangifte:

Vak XI. ‘bedragen die in aanmerking komen voor het gewestelijk belastingkrediet voor winwin-leningen’. - Waalse aangifte:

Vak XI. ‘bedragen die in aanmerking komen voor het gewestelijk belastingkrediet voor Coupe de Pouce-leningen'. - Brusselse aangifte:

Vak XI. 'niet van toepassing voor het Brussels Hoofdstedelijk Gewest'.

Waalse aangifte: 'coupe de pouce'-leningen

In de Waalse aangifte wordt de eerste subrubriek ‘uitstaande saldo van de uitgekeerde bedragen’ voor aanslagjaar 2018 verder onderverdeeld in

- saldo op 1.1.2017 (met nieuwe codes 3384-11 en 4384-78) en

- saldo op 31.12.2017 (met codes 3386-09 en 4386-76).

De kredietgever van Waalse coup de pouce leningen maakt aanspraak op een belastingkrediet van 4% op het rekenkundig gemiddelde van de uitgeleende sommen op 1.1 en 31.12 van het belastbaar tijdperk tijdens de eerste vier belastbare tijdperken vanaf het tijdperk waarin de lening is gesloten. Voor de volgende belastbare tijdperken betreft het 2,5%. Het belastingkrediet kan maar genoten worden voor Coup de pouce leningen afgesloten na 1 januari 2016. Voor aanslagjaar 2017 was de toestand op 1.1.2016 sowieso nul. Voor aanslagjaar 2018 is de beginstand niet meer vanzelfsprekend nul en met oog op berekening van de gemiddelde stand is die input nodig.

Vak XIV – Rekeningen en individuele levensverzekeringen in het buitenland, juridische constructies en leningen aan startende kleine vennootschappen

C. Juridische constructies

In de rubriek XIV.C. moet de belastingplichtige aangeven of hij of zijn echtgenoot of wettelijk samenwonende partner met wie hij de aangifte indient, of één van zijn niet-ontvoogde minderjarige kinderen

- ‘oprichter’ van een juridische constructie is OF

- dat één van die bovenvermelde personen in 2017 een dividend of enig ander voordeel van een juridische constructie verkreeg.

Het tweede stuk in de formulering is nieuw en vervangt de notie ‘derde begunstigde’. De programmawet van 25.12.2017 (BS 29.12.2017) heeft wijzigingen aangebracht aan art. 307 WIB 1992. Er moet geen melding meer gemaakt worden van ‘derde begunstigde’ maar wel van het feit of een dividend of enig ander voordeel van een juridische constructie werd ontvangen. Die bewoording is dan ook letterlijk opgenomen in de aangifte.

Volg de fiscale actualiteit op de voet! Ontdek onze fiscale clubs op 12 locaties.

Deel 2 van de aangifte Personenbelasting 2017

Vak XVI.A – Diverse inkomsten van roerende aard

Vergoedingen voor ontbrekende coupon of ontbrekend lot

In de rubrieken A.1.b (niet verplicht aan te geven vergoeding voor ontbrekende coupon of ontbrekend lot) en A.2.e (verplicht aan te geven vergoeding voor ontbrekende coupon of ontbrekend lot) zijn de codes die gekoppeld waren aan het tarief van 27%, behouden gebleven maar werden ze voor aanslagjaar 2018 gekoppeld aan het 30% tarief.

Meerwaarden verwezenlijkt op de ‘snelle’ overdracht van beursgenoteerde aandelen, opties, warrants en andere financiële instrumenten

Zowel bij de niet verplicht aan te geven diverse inkomsten van roerende aard (rubriek XVI.A 1 c) als bij de verplicht aan te geven diverse inkomsten van roerende aard (rubriek XIV.A 2 f) is de subrubriek ‘Meerwaarden verwezenlijkt bij de ‘snelle’ overdracht van beursgenoteerde aandelen, opties, warrants en andere financiële instrumenten’ geschrapt. De speculatiebelasting die met ingang van 1.1.2016 werd ingevoegd werd immers vanaf 1.1.2017 terug afgeschaft.

Vak XVI.B – Andere diverse inkomsten

Nieuwe subrubriek ‘ 1) winst of baten uit diensten verleend in het kader van de deeleconomie’

De regeling bestaat al sinds 1 juli 2016. Maar aangezien de erkenningsvoorwaarden van de 'elektronische platformen' die verplicht moeten tussenkomen pas in januari 2017 zijn bekendgemaakt, en de eerste platformen maar vanaf 1 maart 2017 zijn erkend, is de regeling de facto pas voor de eerste keer van toepassing vanaf 1 maart 2017. Dergelijke inkomsten uit de deeleconomie kunnen dus pas voor het eerst dit jaar in de aangifte in de PB voor aanslagjaar 2018 worden vermeld.

De aangifte voorziet drie onderverdelingen:

- brutobedrag (codes 1460-92 en 2460-92)

- bedrijfsvoorheffing (codes 1461-91 en 2461-61)

- als onder a inkomsten van buitenlandse oorsprong begrepen zijn, vermeld: Land, Code, Bedrag, Belast in het buitenland (JA of NEE)

Zijn de inkomsten vermeld in vak 9 van de fiche 281.29 ≤ 5.100,00 dan mag het volledige bedrag in de code 1460-92 op 2460-92 worden opgenomen. De bedrijfsvoorheffing moet in de code 1461-91 of 2461-61 worden vermeld.

Zijn de inkomsten > 5.100,00 dan moeten de inkomsten (behoudens tegebewijs) worden aangegeven in het vak winsten of baten en moet de bedrijfsvoorheffing in de codes 1758-85 of 2758-55 worden opgenomen.

Merk op: de in 'vak 10' van de fiche 281.29 vermelde "andere bruto inkomsten" (met subrubrieken 'onroerend inkomen', 'roerend inkomen' en 'divers inkomen') vallen buiten het stelsel van de deeleconomie en dienen hun eigen belastingstelsel te ondergaan.

Vak XVII – Bezoldigingen van bedrijfsleiders

Rubriek 3 - Aandelenopties

De rubriek 3 omtrent 'aandelenopties' is geschrapt en geïntegreerd in rubriek 1 ‘bezoldigingen'. De belastbare bedragen inzake aandelenopties staan wel nog vermeld op de fiche 281.20 maar zijn niet meer apart gecodeerd. De codes 1404-51, 1414-41 en 2404-21, 2414-11 gaan op in de algemene codes 1400-55 en 2400-25 van de bezoldigingen.

Belastingkrediet lage activiteitsinkomsten

Met ingang van aanslagjaar 2018 worden naast de inkomsten van zelfstandige in bijberoep nu ook de inkomsten als zelfstandig student uitdrukkelijk uitgesloten van het 'belastingkrediet voor lage activiteitsinkomsten'.

Om dit mogelijk te maken moet in rubriek 14 voor aanslagjaar 2018 niet alleen de bezoldigingen van bedrijfsleiders tewerkgesteld in dienstverband worden vermeld maar ook de bezoldigingen van bedrijfsleiders behaald als zelfstandige in bijberoep of als student-zelfstandige. Dat belastingkrediet wordt geautomatiseerd berekend bij de opmaak van het aanslagbiljet.

De inkomsten als zelfstandig student moeten zoals de inkomsten als zelfstandige in bijberoep ook worden vermeld in:

- Vak XVIII. - Winst uit nijverheids-, handels- of landbouwondernemingen, rubriek 15

- Vak XIX. - Baten van vrije beroepen, ambten, posten of andere winstgevende bezigheden, rubriek 15

- Vak XXI. - Bezoldigingen van meewerkende echtgenoten en wettelijk samenwonende partners, rubriek 4

Seminaries personenbelasting

- Investeringsaftrek: nieuwigheden, uitdagingen en opportuniteiten met Pieter-Jan Wouters op donderdag (vm) 12/03/2026 en dinsdag (av) 17/03/2026

- Aangifte personenbelasting Aj 2026 met Sophie Hugelier, Wim Van Kerchove op dinsdag (nm) 28/04/2026, woensdag (vm) 06/05/2026, donderdag (vm) 07/05/2026, donderdag (av) 28/05/2026 en donderdag (vm) 04/06/2026

- Aangifte vennootschapsbelasting en personenbelasting Aj 2026 met Sophie Hugelier, Wim Van Kerchove

Donderdag (dag) 30/04/2026 – Link 21, Herentals

Maandag (dag) 04/05/2026 – Crowne Plaza, Antwerpen

Dinsdag (dag) 05/05/2026 – Van Der Valk Hotel, Oostkamp

Vrijdag (dag) 08/05/2026 – De Montil, Affligem

Maandag (dag) 11/05/2026 – Hotel Serwir, Sint-Niklaas

Dinsdag (dag) 12/05/2026 – Hotel Shamrock, Tielt

Maandag (dag) 18/05/2026 – Holiday Inn, Gent – Expo

Dinsdag (dag) 19/05/2026 – KortrijkXpo Meeting Center

Donderdag (dag) 21/05/2026 – Link 21, Herentals - Grondige opfrissing personenbelasting AJ 2026 in 4 sessies met Tim Galloo

Livestream 1 – Dinsdag (nm) 13u30–17u: 05/05/2026, 12/05/2026, 19/05/2026, 26/05/2026

Livestream 2 – Woensdag (av) 18u30–22u: 06/05/2026, 13/05/2026, 20/05/2026, 27/05/2026 - Onroerende leasing: opportuniteiten met Philippe Salens op donderdag (vm) 11/06/2026 en maandag (av) 22/06/2026

- Aangifte in de belasting niet-inwoners (natuurlijke personen): praktische bespreking met Dimitri Deschuymere op dinsdag (av) 27/10/2026 en donderdag (vm) 29/10/2026

Op de hoogte blijven van onze seminaries?

Schrijf je in voor onze nieuwsbrief