De belastingaangifte voor aanslagjaar 2021 is op 19 maart 2021 verschenen op de website van Financiën.

Wat de uiterste indieningsdata betreft: Hoe en wanneer de aangifte in de personenbelasting aanslagjaar 2021 indienen?

Het model ‘Voorbereiding van de aangifte’ inzake personenbelasting aanslagjaar 2021 (= de kladversie van de aangifte, het voorbereidingsformulier) bestaat traditioneel uit twee onderdelen (een deel 1 en voor sommigen ook een deel 2) en is eigenlijk de kladversie van de aangifte.

Net zoals vorig jaar, heeft de administratie voor aanslagjaar 2021, voor elk gewest zijn eigen versie van Deel 1 van de 'Voorbereiding van de aangifte' voorzien.

De belastingplichtige vult de versie in van het gewest waar hij op 01.01.2021 zijn fiscaal domicilie heeft. Inhoudelijk verschillen de drie versies enkel van mekaar in het vak IX.I. (leningen en verzekeringen m.b.t. de eigen woning), X.I. (belastingverminderingen gewestelijk) en XI (uitgaven m.b.t. gewestelijke belastingkredieten) door het verschil in wetgeving in de materies waarvoor de gewesten bevoegd zijn.

In deel 2 van de 'Voorbereiding van de aangifte' komen geen gewestelijke specifieke maatregelen voor zodat er maar 1 versie van is.

U kan de nieuwe belastingaangifte 2021 hier downloaden:

- Deel 1 - Vlaams Gewest - aangifte aanslagjaar 2021

- Deel 1 - Waals gewest - aangifte aanslagjaar 2021

- Deel 1 - Brussels hoofdstedelijk gewest - aangifte aanslagjaar 2021

- Deel 2 - aangifte aanslagjaar 2021

Opvallend is dat de nieuwe rubrieken en codes in de aangifte toe te schrijven zijn aan de corona-gerelateerde fiscale maatregelen.

- Vak IV

Wedden, lonen, werkloosheidsuitkeringen, wettelijke uitkeringen bij ziekte of invaliditeit, vervangingskomsten en werkloosheidsuitkeringen met bedrijfstoeslag

- Vak VII

Inkomsten van kapitalen en roerende goederen

- Vak IX

Vlaams Gewest: Interesten en kapitaalaflossingen van leningen en schulden, premies van individuele levensverzekeringen en erfpacht- en opstalvergoedingen of gelijkaardige vergoedingen, die recht geven op een belastingvoordeel

- Vak IX

Waals Gewest: Interesten en kapitaalaflossingen van leningen en schulden, premies van individuele levensverzekeringen en erfpacht- en opstalvergoedingen of gelijkaardige vergoedingen, die recht geven op een belastingvoordeel

- Vak IX

Brussels Gewest: Interesten en kapitaalaflossingen van leningen en schulden, premies van individuele levensverzekeringen en erfpacht- en opstalvergoedingen of gelijkaardige vergoedingen, die recht geven op een belastingvoordeel

- Vak X

Federaal: (Uitgaven die recht geven op) belastingverminderingen

- Vak XI

Vlaams Gewest: Bedragen die in aanmerking komen voor het gewestelijk belastingkrediet voor Winwinleningen

- Vak XI

Waals Gewest: Bedragen die in aanmerking komen voor het gewestelijk belastingkrediet voor ‘Coup de Pouce’- leningen

- Vak XI

Brussels Hoofdstedelijk Gewest: Bedragen die in aanmerking komen voor het gewestelijk belastingkrediet voor Proxi-leningen

- Vak XII

Voorafbetalingen voor het aanslagjaar 2021

- Vak XIII

Rekeningen en individuele levensverzekeringen in het buitenland, juridische constructies en leningen aan startende kleine vennootschappen.

- Vak XVI

Bezoldigingen van bedrijfsleiders

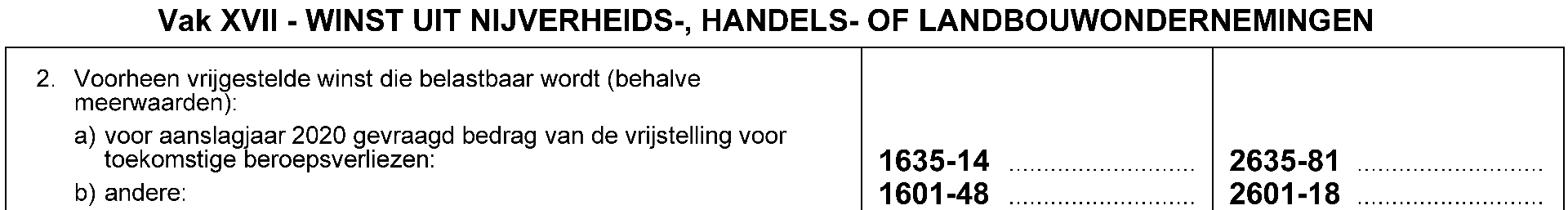

- Vak XVII

Winst uit nijverheids-, handels- of landbouwondernemingen

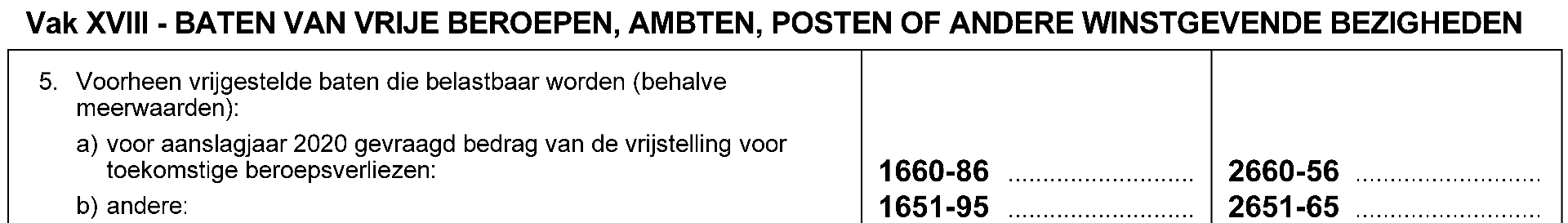

- Vak XVIII

Baten van vrije beroepen, ambten, posten of andere winstgevende bezigheden.

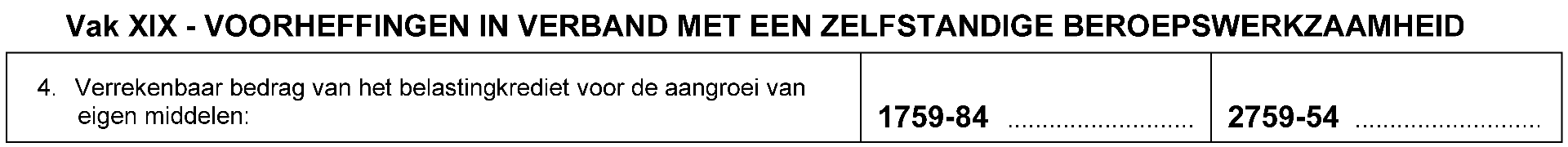

- Vak XIX

Voorheffingen in de verband met een zelfstandige beroepswerkzaamheid

- Opleiding

Aangifte personenbelasting aj 2021 en aangifte vennootschapsbelasting aj 2021

Deel 1 van de aangifte Personenbelasting 2021

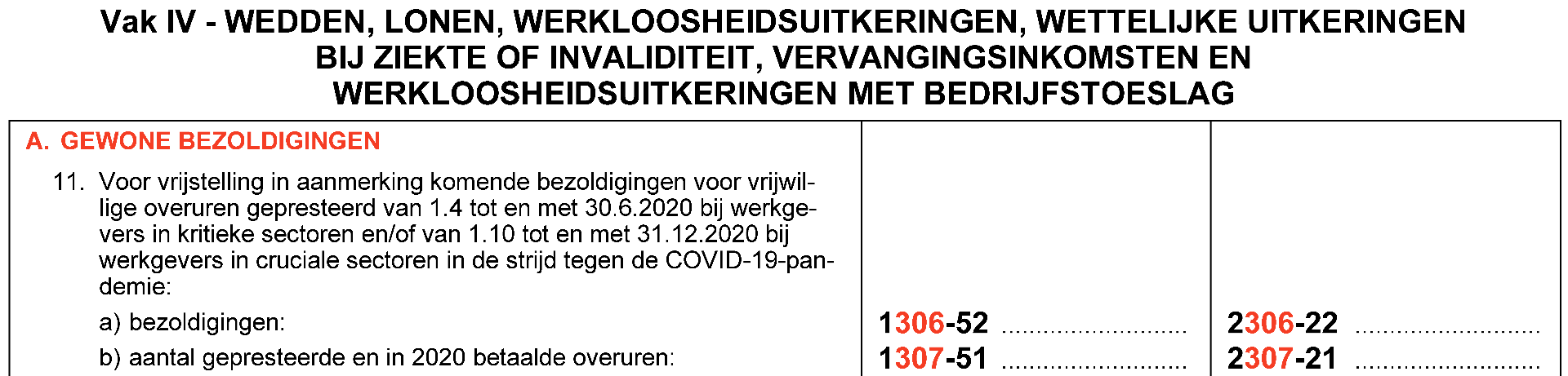

Vak IV - Wedden, lonen, werkloosheidsuitkeringen, wettelijke uitkeringen bij ziekte of invaliditeit, vervangingskomsten en werkloosheidsuitkeringen met bedrijfstoeslag

In rubriek A. is een nieuwe subrubriek ingevoegd A.11 waar in principe de van belasting vrijgestelde bezoldigingen moeten worden vermeld die tijdens 2020 werden betaald of toegekend met betrekking tot maximaal 120 vrijwillige overuren gepresteerd van 1 april tot en met 30 juni 2020 bij werkgevers in kritieke en/of van 1 oktober tot en met 31 december 2020 bij werkgevers in cruciale sectoren in de strijd tegen de COVID-19-pandemie sectoren (zoals de zorgsector, (dieren)voedingshandel, landbouw en scheikundige industrie).

Ook het aantal gepresteerde en in 2020 betaalde overuren moet in dit vak worden vermeld. De nieuwe codes 1306-52/2306-22 en 1307-51/2307-21 kan u invullen aan de hand van de codes 306 en 307 van de fiche 281.10.

Gevolg van de inlassing onder de rubriek A.11 is dat de andere rubrieken onder A één cijfer doorschuiven.

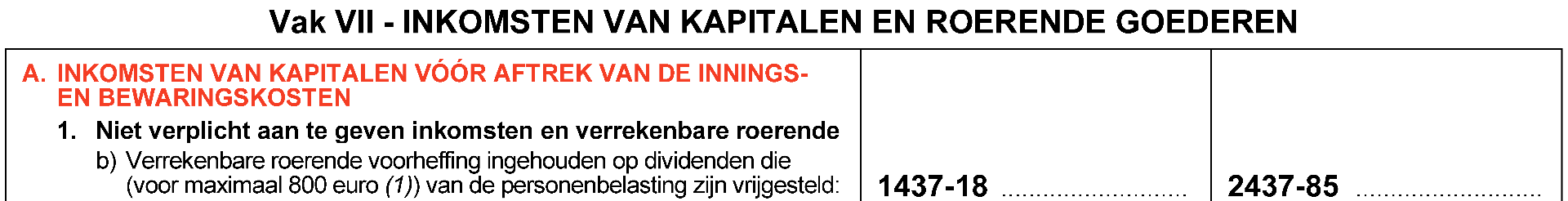

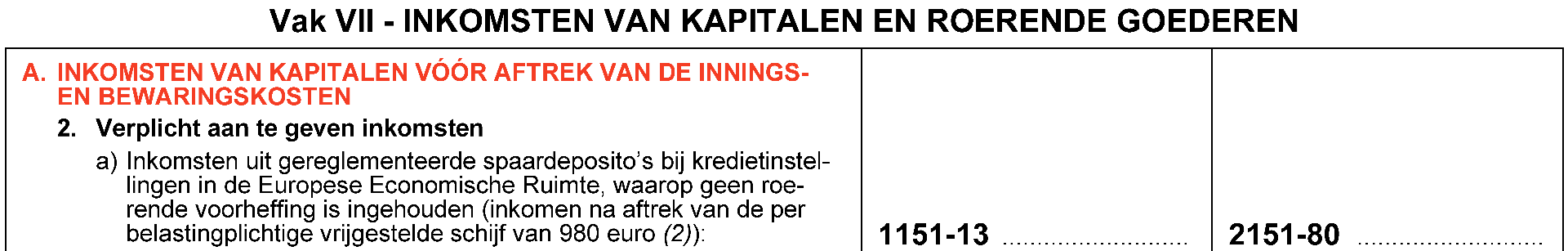

Vak VII - Inkomsten van kapitalen en roerende goederen

De rubriek A inkomsten van roerende goederen en kapitalen wordt net als vorig jaar onderverdeeld in subrubriek 1 ‘niet verplicht aan te geven inkomsten en verrekenbare roerende voorheffing op vrijgestelde inkomsten’ en in subrubriek 2 ‘verplicht aan te geven inkomsten’.

Sinds 01.01.2018 (aanslagjaar 2019) zijn gewone dividenden (bedoeld in art. 18, eerste lid, 1° WIB 1992) tot een bepaalde maximum korf per belastingplichtige vrijgesteld van personenbelasting (maar niet van de roerende voorheffing).

Het maximumbedrag van de dividenden die van de personenbelasting zijn vrijgesteld, was aanvankelijk verhoogd van 800,00 EUR naar 812,00 EUR maar is dan toch terug bevroren op het niveau van aj. 2020, op 800,00 EUR dus. Vandaar dat in de aangifte als maximale korf 800,00 EUR is vermeld.

Zo ook is de vrijstelling voor inkomsten uit reglementeerde spaardeposito’s bevroren op 980,00 EUR voor aj. 2021.

De FOD Financiën publiceerde op haar website de volledige lijst van de bedragen van belastingvrijstellingen en federale belastingverminderingen die niet meer geïndexeerd worden vanaf inkomstenjaar 2020 tot en inkomstenjaar 2023 (aj. 2021 tot en met aj. 2024).

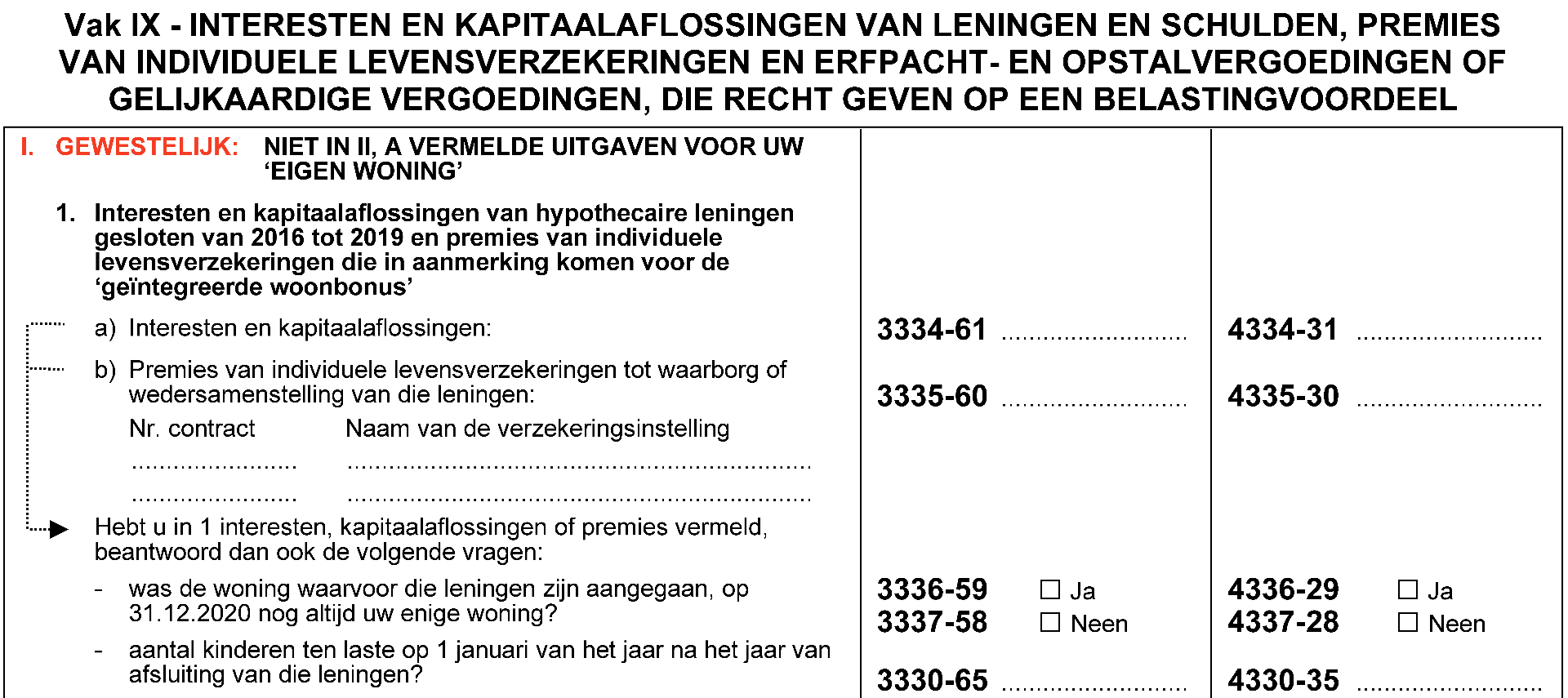

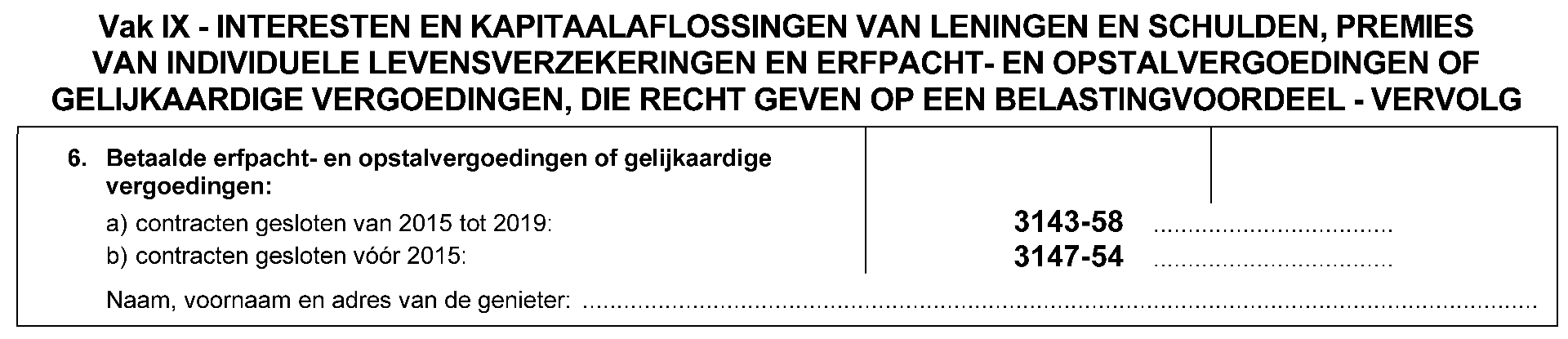

Vak IX – Vlaams Gewest: Interesten en kapitaalaflossingen van leningen en schulden, premies van individuele levensverzekeringen en erfpacht- en opstalvergoedingen of gelijkaardige vergoedingen, die recht geven op een belastingvoordeel

Het Vlaams Programmadecreet van 20-12-2019 (BS 30-12-2019) heeft de Vlaamse geïntegreerde woonbonus afgeschaft voor leningen afgesloten vanaf 01-01-2020 en voor verzekeringen afgesloten tot waarborg voor zulke leningen.

Enkel hypothecaire leningen ten laatste op 31 december 2019 aangegaan kunnen nog in aanmerking komen voor de Vlaamse geïntegreerde woonbonus, alsook de premies van verzekering tot waarborg van zulke leningen.

Bij de omschrijving van rubriek I.1 wordt daarom duidelijk vermeld dat in code 334-61/4334-31 en code 3335-60/4335-30 enkel interesten en kapitaalaflossingen van en verzekeringen tot waarborg van hypothecaire leningen gesloten van 2016 tot 2019 kunnen worden ingevuld.

Ingevolge het Vlaams Programmadecreet van 20.12.2019 (BS 30.12.2019) kent het Vlaamse gewest ook geen belastingvermindering meer toe voor betaalde erfpacht-, opstalvergoedingen en gelijkaardige vergoedingen m.b.t. contracten afgesloten vanaf 01.01.2020, die op het moment van betaling betrekking hebben op de eigen woning. In de code 3143-58 is dan ook duidelijk vermeld dat die code enkel kan ingevuld worden voor contracten gesloten van 2015 tot 2019.

Overzicht van de fiscale voordelen in het Vlaams Gewest

| VLAAMS GEWEST | Leningen vóór 2015 | Leningen in 2015 | Leningen van 2016 tot 2019 | |||

| Voordeel | Aangifte | Voordeel | Aangifte | Voordeel | Aangifte | |

| Vlaamse Geïntegreerde woonbonus | - | - | - | - | 40% | 3334 3335 |

| Vlaamse Woonbonus | marg.T. min. 30% |

3370 3371 |

40% | 3360 3361 |

- | - |

| Belast(-) bijkomende interesten | marg.T. min. 30% |

3138 3139 |

- | - | - | - |

| Belast(-) gewone interesten | marg.T. min. 30% |

3152 3146 |

40% | 3151 3150 |

- | - |

| Belast(-) verrekening OV | 12,50% | 3146 | 12,50% | 3150 | - | - |

| Belast(-) bouwsparen KAP | marg.T. min. 30% |

3355 3356 |

- | - | - | - |

| Belast(-) bouwsparen LV | marg.T. min. 30% |

3351 3352 |

- | - | - | - |

| Belast(-) langetermijnsparen KAP | 30% | 3358 | 30% | 3358 | - | - |

| Belast(-) langetermijnsparen LV | 30% | 3353 3354 |

30% | 3353 3354 |

- | - |

| Belast(-) erfpacht-, opstalvergoed. of gelijkaardige vergoedingen | marg.T. min. 30% |

3147 | 40% | 3143 | 40% | 3143 |

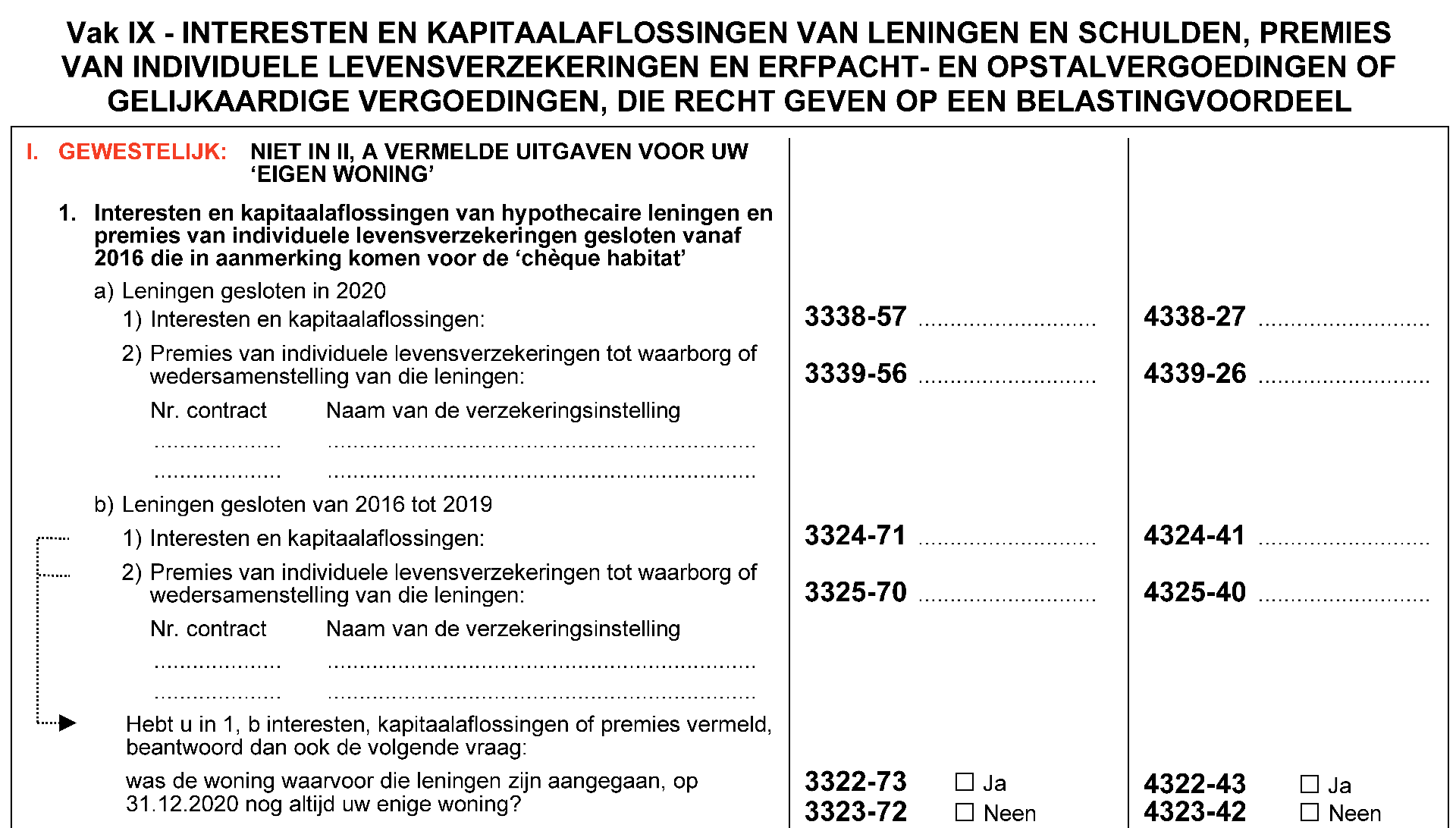

Vak IX – Waals Gewest: Interesten en kapitaalaflossingen van leningen en schulden, premies van individuele levensverzekeringen en erfpacht- en opstalvergoedingen of gelijkaardige vergoedingen, die recht geven op een belastingvoordeel

Chèque-habitat

De eerste onderverdeling is voorbehouden voor uitgaven die in aanmerking komen voor de chèque-habitat, met onderverdeling in leningen gesloten in 2020, en leningen gesloten van 2016 tot 2019.

Hypothecaire leningen afgesloten in 2020 en eraan gekoppelde schuldsaldoverzekeringen voor het aankopen of bouwen van de enige eigen woning, geven mogelijks recht op de chèque-habitat. De chèque-habitat is een terugbetaalbaar belastingkrediet in functie van inkomen en kinderlast, beperkt tot de werkelijk betaalde kapitaalaflossingen, interesten en premies. Merk op dat de kinderlast altijd wordt bepaald op basis van de gegevens ingevuld in vak II, onafhankelijk van de leningsdatum.

Opgelet! De codes 3338-57 en 4338-27 m.b.t. de kapitaalaflossingen en interesten en de codes 3359-56 en 4339-26 m.b.t. de verzekeringspremies die vorig jaar gebruikt werden voor de leningen afgesloten in 2019, zijn voor aanslagjaar 2021 verbonden aan leningen afgesloten in 2020.

Voor hypothecaire leningen afgesloten in 2019 die voor 2020 in aanmerking komen voor chèque-habitat moeten

- de codes 3324-71 en 4324-41 voor de kapitaalaflossingen en interesten

- de codes 3325-70 en 4325-40 voor de verzekeringspremies

gebruikt worden. Tevens dient de vraag beantwoord te worden of de woning waarvoor die lening is aangegaan, op 31.12.2020 nog altijd de enige woning is van de belastingplichtige. Wanneer dat niet het geval is, wordt het belastingkrediet gehalveerd.

Opgelet: Heeft u in 2019 een lening chèque-habitat afgesloten en de uitgaven ingevuld in de codes 3338-57, 4338-27 en/of 3339-56 , 4339-26, dan mag u niet dezelfde codes gebruiken als vorig jaar! U moet de uitgaven voor AJ 2021 opnemen in de codes 3324-71,4324-41 en/of 3325-70, 4325-40.

Overzicht van de fiscale voordelen in het Waals Gewest

| WAALS GEWEST | Leningen vóór 2015 | Leningen in 2015 | Leningen vanaf 2016 | |||

| Voordeel | Aangifte | Voordeel | Aangifte | Voordeel | Aangifte | |

| Waalse chèque habitat | - | - | - | - | ||

| - lening van 2020: | - | - | - | - | krediet | 3338 3339 |

| - lening van 2016 tot 2019: | - | - | - | - | krediet | 3324 3325 |

| Waalse Woonbonus | marg.T. min. 30% |

3370 3371 |

40% | 3360 3361 |

40% | 3360 (*) 3361 (*) |

| Belast(-) bijkomende interesten nieuwbouw | marg.T. min. 30% |

3138 | 40% | 3133 | 40% | 3133 (*) |

| Belast(-) bijkomende interesten verbouwing | marg.T. min. 30% |

3139 | 40% | 3134 | - | - |

| Belast(-) gewone interesten | marg.T. min. 30% |

3152 3146 |

- | - | - | - |

| Belast(-) verrekening OV | 12,50% | 3146 | 12,50% | 3150 | 12,50% | 3150 (*) |

| Belast(-) bouwsparen KAP | marg.T. min. 30% |

3355 3356 |

40% | 3359 | 40% | 3359 (*) |

| Belast(-) bouwsparen LV | marg.T. min. 30% |

3351 3352 |

40% | 3350 | 40% | 3350 (*) |

| Belast(-) langetermijnsparen KAP | 30% | 3358 | 30% | 3358 | 30% | 3358 (*) |

| Belast(-) langetermijnsparen LV | 30% | 3353 3354 |

30% | 3353 | 30% | 3353 (*) |

| Belast(-) erfpacht-, opstalvergoed. of gelijkaardige vergoedingen | marg.T. min. 30% |

3147 | 40% | 3143 | - | - |

Vak IX – Brussels Gewest: Interesten en kapitaalaflossingen van leningen en schulden, premies van individuele levensverzekeringen en erfpacht- en opstalvergoedingen of gelijkaardige vergoedingen, die recht geven op een belastingvoordeel

Overzicht van de fiscale voordelen in het Brussels Gewest

| BRUSSELS GEWEST | Leningen vóór 2015 | Leningen in 2015 en 2016 | ||

| Voordeel | Aangifte | Voordeel | Aangifte | |

| Brusselse Woonbonus | marg.T. min. 30% |

3370 3371 |

45% | 3360 3361 |

| Belast(-) bijkomende interesten nieuwbouw | marg.T. min. 30% |

3138 | 45% | 3133 |

| Belast(-) bijkomende interesten verbouwing | marg.T. min. 30% |

3139 | 45% | 3134 |

| Belast(-) gewone interesten | marg.T. min. 30% |

3152 3146 |

- | - |

| Belast(-) verrekening OV | 12,50% | 3146 | 12,50% | 3150 |

| Belast(-) bouwsparen KAP | marg.T. min. 30% |

3355 3356 |

45% | 3359 |

| Belast(-) bouwsparen LV | marg.T. min. 30% |

3351 3352 |

45% | 3350 |

| Belast(-) langetermijnsparen KAP | 30% | 3358 | 30% | 3358 |

| Belast(-) langetermijnsparen LV | 30% | 3353 3354 |

30% | 3353 |

| Belast(-) erfpacht-, opstalvergoed. of gelijkaardige vergoedingen | marg.T. min. 30% |

3147 | 45% | 3143 |

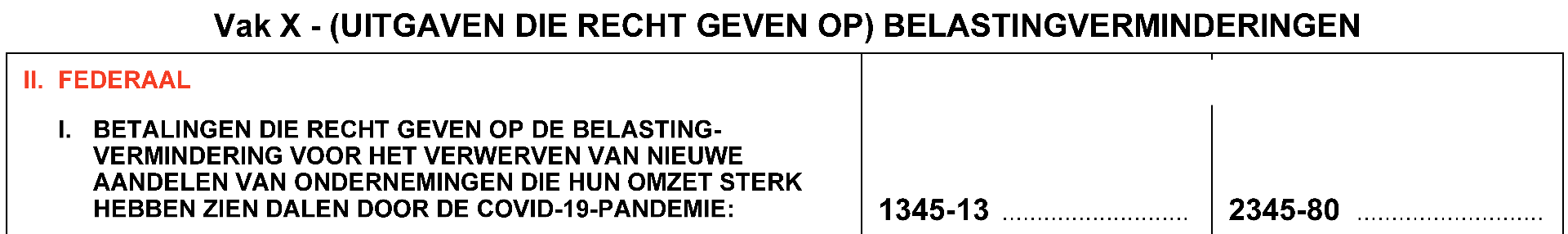

Vak X – Federaal: (Uitgaven die recht geven op) belastingverminderingen

Betalingen die recht geven op de belastingvermindering voor het verwerven van nieuwe aandelen van ondernemingen die hun omzet sterk hebben zien dalen door de covid-19 pandemie

In vak X.II. is (onder letter I) een nieuwe rubriek ingevoegd voor betalingen voor het verwerven van nieuwe aandelen van kleine vennootschappen die door de coronacrisis hun omzet tussen 14 maart 2020 en 30 april 2020 met minstens 30 procent zagen dalen t.o.v. hun omzet tussen 14 maart 2019 en 30 april 2019. Het betreft een tijdelijke maatregel geregeld door de wet van 15.07.2020 houdende diverse dringende fiscale bepalingen ten gevolge van de COVID-19-pandemie (CORONA III) (BS 23.07.2020).

Het belastingvoordeel is er voor particulieren die inschrijven op nieuwe aandelen op naam in ruil voor een inbreng in geld tijdens een kapitaalverhoging (tot maximaal 250.000 euro voor die vennootschap) tussen 14 maart 2020 en 31 december 2020. Bij een betaling en volstorting van de aandelen in dezelfde periode is er een federale belastingvermindering van 20 procent voor een maximale investering van 100.000 EUR per belastingplichtige.

De aandelen moeten 60 maanden worden bijgehouden, anders moet het belastingvoordeel deels worden teruggegeven onder de vorm van een federale belastingvermeerdering. Ook wanneer de vennootschap een aantal voorwaarden niet naleeft, is een teruggave van de belastingvermindering mogelijk.

De belastingvermindering wordt verleend op basis van een door de vennootschap uitgereikt jaarlijks attest 281.77 waarin wordt bevestigd dat aan alle voorwaarden om recht te geven op de belastingvermindering taks shelter covid-19 is voldaan én waarin het bedrag staat van de uitgaven die werden betaald tijdens het jaar waarvoor het attest wordt uitgereikt alsook het bedrag van de uitgaven dat in aanmerking komt voor de belastingvermindering.

In de code 1345-13/2345-80 vermeldt men dan de kwalificerende uitgaven waarvoor men de federale belastingvermindering van 20% vraagt.

Let op: als die uitgaven in aanmerking zouden komen voor de permanente belastingvermindering van aandelen in het kader van de tax shelter voor startende vennootschappen (art. 145/26 WIB 1992 federale belastingvermindering van 30% of 45%) of voor de belastingvermindering bij de verwerving van nieuwe aandelen van groeibedrijven (art. 145/27 WIB 1992 federale belastingvermindering van 25%) zal u een keuze moeten maken.

Gevolg van de inlassing onder de letter I is dat de andere belastingverminderingen één letter doorschuiven.

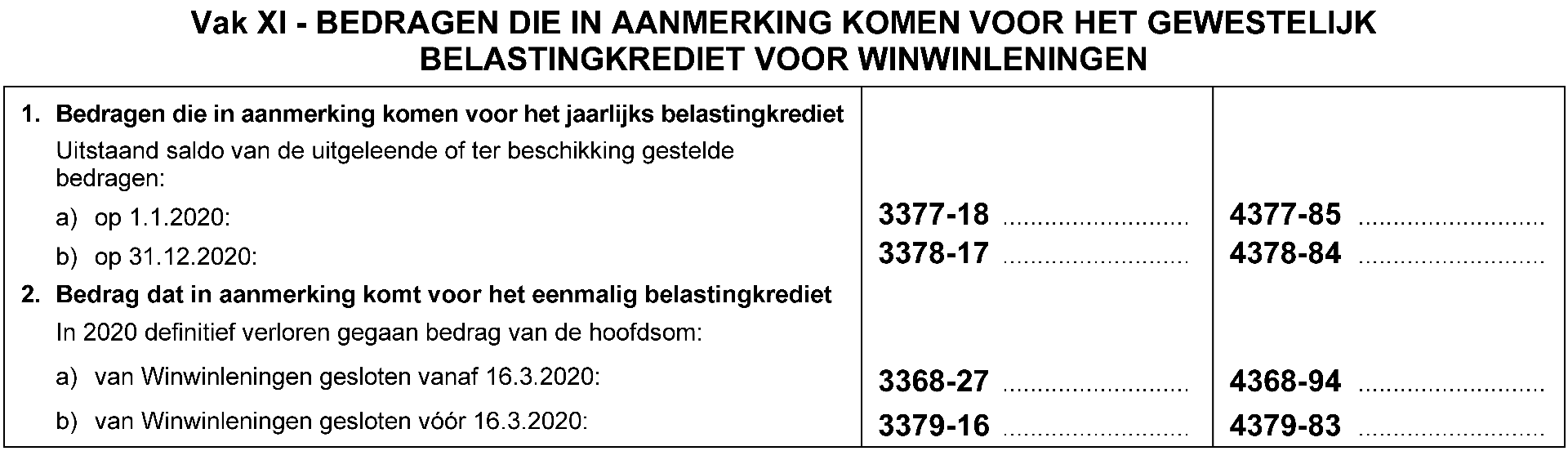

Vak XI. – Vlaams Gewest: Bedragen die in aanmerking komen voor het gewestelijk belastingkrediet voor Winwinleningen

In subrubriek XI.2 waar het bedrag kan vermeld worden dat in 2020 definitief is verloren gegaan en in aanmerking komt voor het eenmalige belastingkrediet is een opsplitsing gemaakt naargelang de Winwinleningen gesloten zijn vanaf 16.03.2020 dan wel vóór 16.03.2020.

Dat onderscheid is er omdat voor (corona) Winwinleningen gesloten na 15 maart 2020 tot uiterlijk 31 december 2021, het eenmalig belastingkrediet opgetrokken werd van 30 procent naar 40 procent en dat voor de volledige looptijd van die Winwinlening.

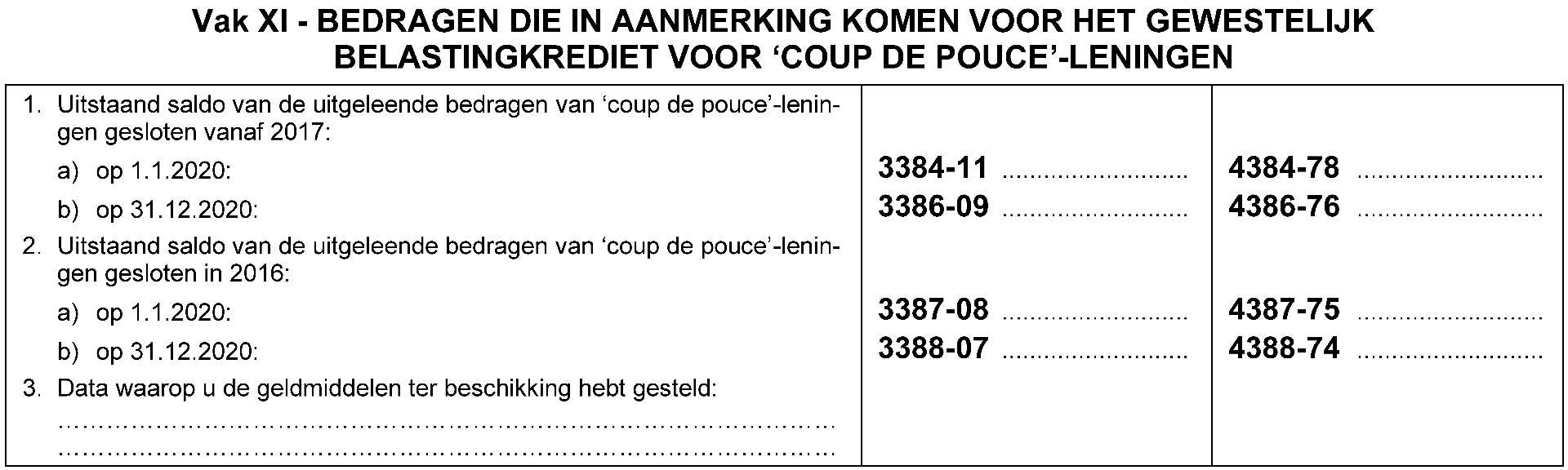

Vak XI. – Waals Gewest: Bedragen die in aanmerking komen voor het gewestelijk belastingkrediet voor ‘Coup de Pouce’- leningen

Sinds aj. 2017 kent ook het Waalse gewest haar eigen versie van de Winwinlening: de 'Coup de Pouce' -lening met een vaste duurtijd van vier, zes of acht jaar. Die Coup de Pouce -leningen geven recht op een jaarlijks gewestelijk belastingkrediet (Waalse gewest) op basis van het rekenkundig gemiddelde van de op 1 januari en 31 december van het belastbare tijdperk uitstaande saldo’s van de uitgeleende bedragen van de 'Coup de Pouce'-leningen.

De berekeningsgrondslag bedraagt maximaal 50.000 EUR per belastingplichtige en per belastbaar tijdperk. Dat belastingkrediet bedraagt 4% van de berekeningsgrondslag tijdens de eerste vier belastbare tijdperken te rekenen vanaf het tijdperk waarin de lening is gesloten en bedraagt 2,5% tijdens de volgende jaren.

Aangezien de Coup-de pouce leningen afgesloten in 2016 (met een looptijd van zes of acht jaar), in 2020 aan hun vijfde belastbaar tijdperk beginnen en dus een belastingkrediet tegen 2,5% opleveren en niet meer tegen 4%, moest er een opsplitsing gebeuren tussen de uitstaande saldo’s van de Coup de Pouce-leningen afgesloten vanaf 2017 en deze afgesloten in 2016.

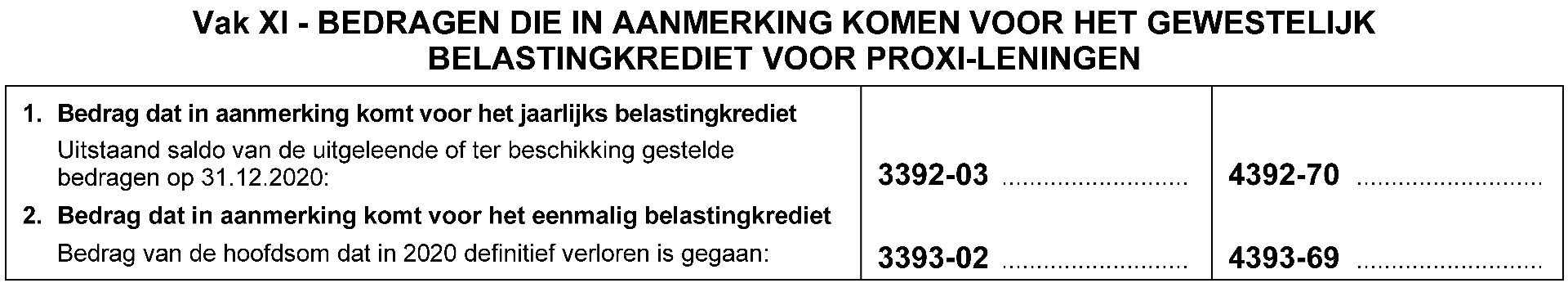

Vak XI. – Brussels Hoofdstedelijk Gewest: Bedragen die in aanmerking komen voor het gewestelijk belastingkrediet voor Proxi-leningen

Sinds aj. 2021 kent ook het Brussels Hoofdstedelijk gewest haar eigen versie van de Winwinlening: de ‘Proxi -lening. De ‘Proxi-lening’ is een kredietovereenkomst die tussen een kredietgever en een kredietnemer wordt gesloten, en die voldoet aan de voorwaarden en regels vastgelegd in het besluit nr. 2020/045 van 19.06.2020 en het Besluit van de Brusselse Hoofdstedelijke Regering tot uitvoering van de Proxi-lening van 01.10.2020 (BS 08.10.2020).

De Proxi-lening heeft een looptijd van 5 of 8 jaar. Voor alle leningen samen kan een kredietgever maximaal 200.000 EUR uitlenen in het kader van de Proxi-lening. Per jaar en per lening kan een kredietgever maximaal 50.000 EUR uitlenen.

Het maximumbedrag van de lening bedraagt dus 50.000 EUR. Dat maximum werd wegens de coronacrisis voor leningen gesloten in 2020 en 2021 tijdelijk verhoogd tot 75.000 EUR. De kredietnemer kan in het kader van de Proxi-lening maximaal 250.000 EUR ontlenen. Het maximum van 250.000 EUR werd tijdens de belastbare tijdperken 2020 en 2021 ook tijdelijk verhoogd, tot 300.000 EUR.

De kredietnemer heeft recht op een jaarlijks belastingkrediet. In welbepaalde omstandigheden heeft hij ook recht op een eenmalig belastingkrediet.

Een jaarlijks belastingkrediet wordt gedurende de volledige looptijd van de lening toegekend (= maximaal 8 jaar), te beginnen met het aanslagjaar dat verbonden is aan het belastbaar tijdperk waarin de Proxi-lening werd gesloten. Het belastingkrediet wordt berekend op het rekenkundige gemiddelde van het uitstaand saldo op 1 januari van het belastbaar tijdperk en het saldo op 31 december van dat tijdperk.

Het jaarlijks belastingkrediet bedraagt 4% voor de leningen aangegaan in het belastbaar tijdperk of in de twee voorafgaande belastbare tijdperken. Daarna valt het belastingkrediet terug op 2,5%. De belastingplichtige die proxi-lening(en) heeft afgesloten in 2020, dient het uitstaand saldo op 31.12.2020 van de uitgeleende of ter beschikking gestelde bedragen te vermelden in de nieuw code 3392-03/4392-70. Er zal dan een belastingkrediet worden toegekend van 4% op (0 + bedrag van de code 3393-03/4392-70) /2.

Bij faillissement, kennelijk onvermogen, ontbinding of vereffening van de kredietnemer (tijdens of binnen zes maanden na de looptijd van de lening) én indien de proxi-lening die vervroegd is opgeëist door de kredietgever, niet of niet volledig wordt terugbetaald door de kredietnemer, wordt de kredietgever een eenmalig belastingkrediet toegekend van 30% van het definitief verloren leningsbedrag.

Het eenmalig belastingkrediet van 30% wordt toegekend voor het aanslagjaar dat verbonden is met het belastbare tijdperk waarin vaststaat dat een gedeelte of het geheel van de hoofdsom van de “Proxi-lening” definitief verloren is. Als dat reeds het geval was in 2020, dient het bedrag van de hoofdsom van de Proxi-lening dat in 2020 definitief verloren is gegaan, ingevuld te worden in de nieuwe code 3393/4393.

Het bewijs van het definitief verlies van de lening kan de kredietgever leveren met alle mogelijke middelen, met uitzondering van de eed, samen met de melding van het Brussels Waarborgfonds dat de leningsregistratie is geschrapt.

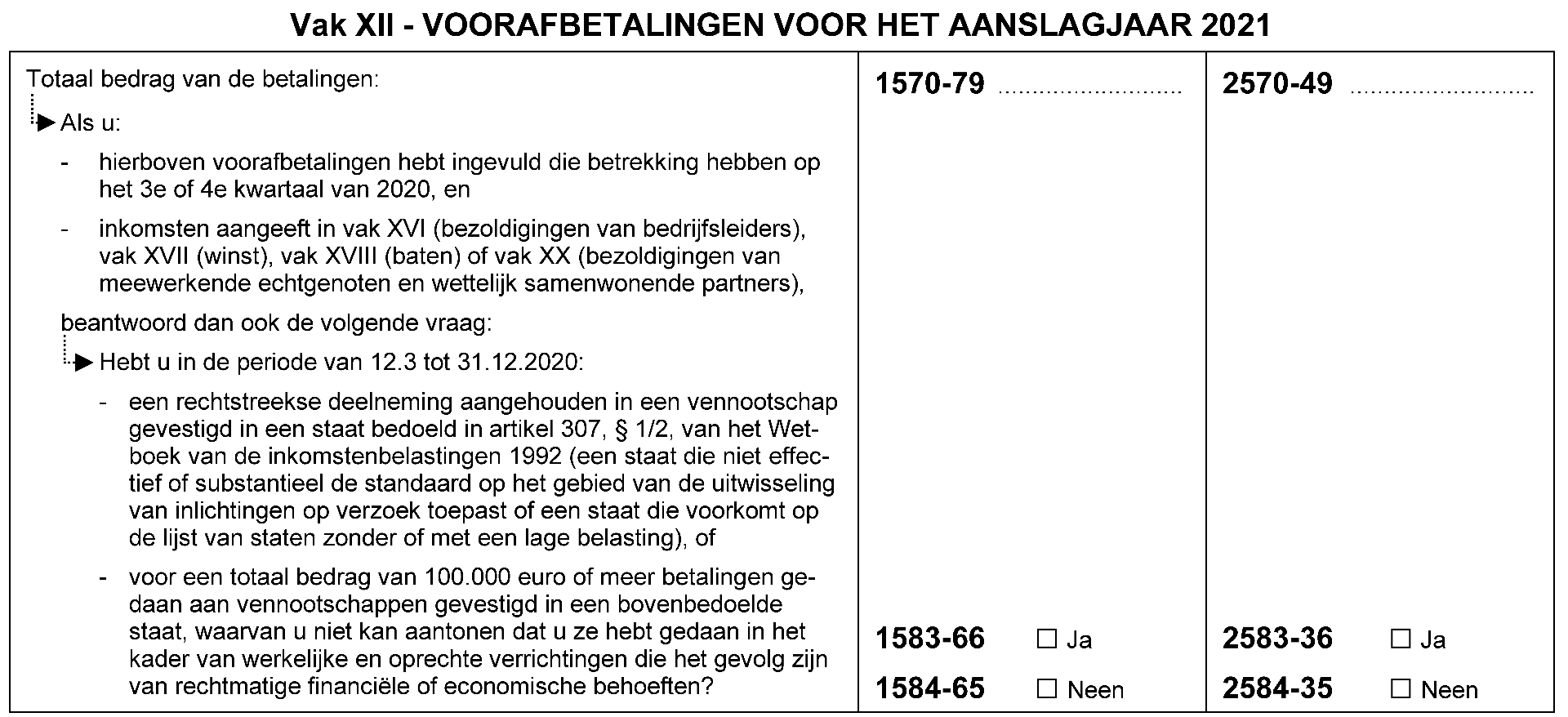

Vak XII. – Voorafbetalingen voor het aanslagjaar 2021

Belastingplichtigen die gezamenlijk belastbare beroepsinkomsten verkrijgen uit een werkzaamheid als:

- bedrijfsleider (inkomsten in vak XVI)

- uitbater van een handels-, nijverheids- of landbouwonderneming (inkomsten in vak XVII)

- beoefenaars van een vrij beroep, ambt, post of andere (zelfstandige) winstgevende bezigheid (inkomsten in vak XVIII)

- meewerkende echtgenoot (inkomsten in vak XX

(hierna kortweg ‘zelfstandige’ genoemd’) kunnen aan een belastingvermeerdering wegens geen of ontoereikende voorafbetalingen worden onderworpen.

Opdat de ‘zelfstandige’ die pas in oktober en/of december 2020 de verschuldigde belasting voor inkomstenjaar 2020 kan voorafbetalen, niet met een hoge vermeerdering wegens onvoldoende VA zou worden geconfronteerd, heeft art. 7 van de wet van 29.05.2020 (BS 11.06.2020) voor de ‘zelfstandige’ het voordeel van de voorafbetalingen van het derde en vierde kwartaal van 2020 opgewaardeerd via een verhoogd percentage.

Die maatregel is echter niet van toepassing op een ‘zelfstandige’ die, in de periode van 12.03.2020 tot en met 31.12.2020, ofwel:

- een rechtstreekse deelneming aanhoudt in een vennootschap gevestigd in een zogenaamd 'belastingparadijs'

- betalingen heeft gedaan aan vennootschappen gevestigd in een zogenaamd 'belastingparadijs' voor een totaalbedrag van ten minste 100.000 EUR, behalve als men aantoont dat die betalingen zijn gedaan in het kader van werkelijke en oprechte verrichtingen die het gevolg zijn van rechtmatige financiële of economische behoeften.

Met het oog op het correct toepassen van het % voordeel voor het derde en vierde kwartaal van 2020 is dan ook een bijkomende vraag ingelast in de rubriek XII die enkel beantwoord dient te worden door de ‘zelfstandige’ die voorafbetalingen heeft gedaan in het derde of vierde kwartaal van 2020.

Deze moet dan namelijk antwoord geven op de vraag of hij in de periode van 12.03.2020 tot 31.12.2020 een rechtstreekse deelneming heeft aangehouden in een vennootschap gevestigd in een zogenaamd 'belastingparadijs' en/of betalingen heeft gedaan aan vennootschappen gevestigd in een zogenaamd 'belastingparadijs' voor een totaalbedrag van ten minste 100.000 EUR waarvan hij niet kan aantonen dat hij die betalingen heeft gedaan in het kader van werkelijke en oprechte verrichtingen die het gevolg zijn van rechtmatige financiële of economische behoeften.

Is dat het geval dan dient hij de code 1583-66/2583-36 aan te kruisen (en zal het voordeel van VA3 = 2% en het voordeel van VA4 = 1,5%). Als dat niet zo is, dan moet hij de code 1584-65/2584-35 aankruisen (en zal het voordeel van VA3 = 2,25% en het voordeel van VA4 = 1,75%).

Vak XIII – Rekeningen en individuele levensverzekeringen in het buitenland, juridische constructies en leningen aan startende kleine vennootschappen.

De rubriek XIII.E. – Effectenrekening is voor aanslagjaar 2021 geschrapt. In haar arrest nr. 138/2019 van 17 oktober 2019 vernietigde het Grondwettelijk Hof immers de Wet van 7 februari 2018 houdende invoering van een taks op effectenrekeningen (TER versie 1.0). De reanimatie ervan (TER versie 2.0) is maar van toepassing vanaf 26 februari 2021 en valt dus buiten de scope van het inkomstenjaar 2020.

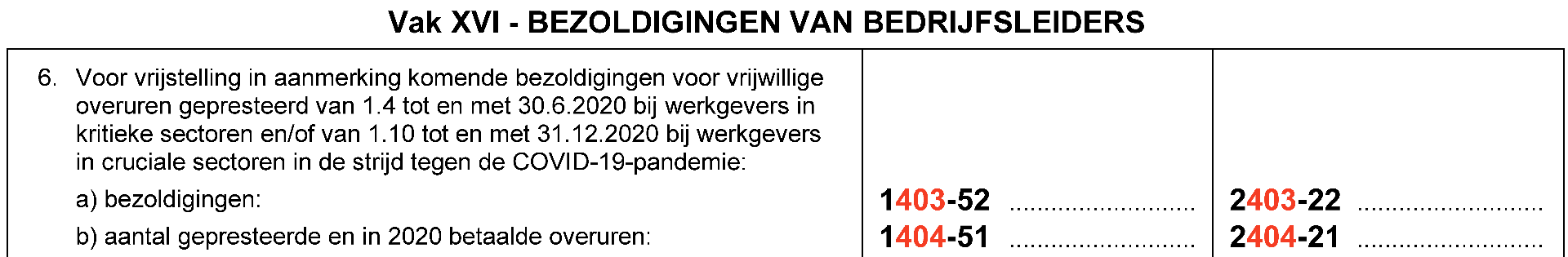

Vak XVI – Bezoldigingen van bedrijfsleiders

In Vak XVI is, in navolging van wat ook gebeurd is in vak IV, een rubriek 6 ingevoegd voor de voor vrijstelling in aanmerking komende bezoldigingen voor vrijwillige overuren gepresteerd van 1 april tot en met 30 juni 2020 bij werkgevers in kritieke sectoren en/of van 1 oktober tot en met 31 december 2020 bij werkgevers in cruciale sectoren in de strijd tegen de COVID-19-pandemie sectoren.

Ook het aantal gepresteerde en in 2020 betaalde overuren moet in dit vak worden vermeld. De nieuwe codes 1403-52/2403-22 en 1404-51/2404-21 kan u invullen aan de hand van de codes 403 en 404 van de fiche 281.20.

Vak XVII – Winst uit nijverheids-, handels- of landbouwondernemingen

De rubriek 2 'Voorheen vrijgestelde winst die belastbaar wordt (behalve meerwaarden)' is voor aanslagjaar 2021 opgedeeld in twee subrubrieken:

- Het voor aanslagjaar 2020 gevraagde bedrag van de vrijstelling voor toekomstige beroepsverliezen (in het kader van de specifiek regeling ‘carry back verliesaftrek van de wet van 23.03.2020 (BS 01.07.2020))

- Voorheen vrijgestelde winst die belastbaar wordt (behalve meerwaarden), andere dan die bedoeld in het eerste streepje.

De wetgever bood de mogelijkheid aan zelfstandigen (winstenbehaler of batenbehaler) om geraamde (verwachte) verliezen van 2020 (aj. 2021) te gaan compenseren met de belastbare winsten/baten van 2019 (aj. 2020) d.m.v.

- Een economische vrijstelling voor 2019 (aj. 2020) (art. 67 sexies WIB 1992) en

- Een terug opname in 2020 (aj. 2021) van het bedrag van de gevraagde vrijstelling voor toekomstige beroepsverliezen (art. 25/1 of 27/1 WIB 1992).

De carry back van fiscale verliezen speelde dus in op de situatie waarbij een eenmanszaak (winsten of batenbehaler) in 2019 winstgevend was, maar in 2020 een fiscaal verlies verwacht. Door dat geraamd verlies over te dragen naar 2019 (carry back), vermindert de belastingschuld voor 2019 zodat er geen of minder personenbelasting voor 2019 dient betaald te worden, of zal een deel van de reeds betaalde belasting worden teruggegeven.

De keuze voor de vervroegde verliesaftrek in de personenbelasting diende te gebeuren via een speciaal aangifteformulier 276COV dat geacht wordt deel uit te maken van de aangifte PB aj. 2020. Die keuze is definitief en onherroepelijk, inclusief het bedrag van de gevraagde vervroegde verliesaftrek.

Maakte de belastingplichtige gebruik van die mogelijkheid, dan moet het bedrag waarvoor de vrijstelling werd gevraagd, terug toegevoegd worden aan de belastbare grondslag voor het aanslagjaar 2021 (artikelen 25, 7° en 27, tweede lid, 7°, WIB 92). Dit gebeurt door vermelding van het bedrag van de gevraagde vrijstelling in de code 1635-14/2635-81 (voor winstenbehaler) en in de code 1660-86/2660-56 (voor batenbehaler).

Als er in 2020 uiteindelijk toch geen verlies blijkt te zijn of als dat verlies kleiner uitvalt dan het bedrag waarvoor de vrijstelling wordt gevraagd, zal de zelfstandige een belastingvermeerdering verschuldigd zijn m.b.t. inkomstenjaar 2020. Hierbij geldt wel een tolerantie van 10 % van het fiscale verlies.(art. 25/1 en 27/1 WIB 1992). De berekening van die belastingvermeerdering gebeurt automatisch bij de opmaak van het aanslagbiljet.

Vak XVIII – Baten van vrije beroepen, ambten, posten of andere winstgevende bezigheden.

Ook hier is, naar analogie met het vak van de Winsten (zie bespreking aldaar), de rubriek 5 ‘Voorheen vrijgestelde baten die belastbaar worden (behalve meerwaarden)’ voor aanslagjaar 2021 opgedeeld in twee subrubrieken :

- Het voor aanslagjaar 2020 gevraagde bedrag van de vrijstelling voor toekomstige beroepsverliezen (in het kader van de specifiek regeling ‘carry back verliesaftrek van de wet van 23.03.2020 (BS 01.07.2020))

- Voorheen vrijgestelde baten die belastbaar worden (behalve meerwaarden), andere dan die in het eerste streepje.

Vak XIX – Voorheffingen in de verband met een zelfstandige beroepswerkzaamheid

In rubriek 4 is de omschrijving gewijzigd van ‘Verrekenbaar bedrag van het belastingkrediet bedoeld in artikel 289bis van het Wetboek van de inkomstenbelastingen 1992’ naar ‘Verrekenbaar bedrag van het belastingkrediet voor de aangroei van eigen middelen’. Inhoudelijk is aan dat belastingkrediet niets gewijzigd.

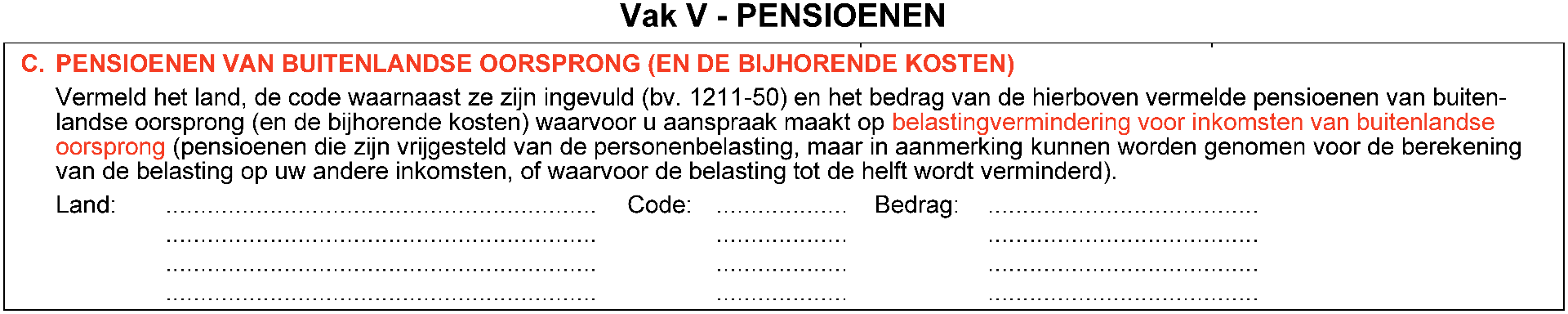

Minder opvallend is dat in de vakken van Inkomsten van buitenlandse oorsprong (en de bijhorende kosten) (vak IV.O.2, vak V.C., vak XVI.18, vak XVII.20, vak XVIII.18, vak XX.5 en vak XXI.9) de omschrijving voor de inkomsten van buitenlandse oorsprong die vrijgesteld zijn van de personenbelasting onder progressievoorbehoud, lichtjes aangepast is naar ‘inkomsten van buitenlandse oorsprong die zijn vrijgesteld van personenbelasting maar in aanmerking kunnen worden genomen voor de berekening van de belasting op uw andere inkomsten’.

Reden van die aanpassing : Inkomsten die ingevolge dubbelbelastingverdragen in België vrijgesteld zijn werden tot nog toe meegerekend om het belastingtarief te bepalen op de niet-vrijgestelde inkomsten in ons land, wat we het progressievoorbehoud noemen.

Op 22 oktober 2019 sprak het Hof van Beroep van Antwerpen zich in een arrest uit over Nederlandse lijfrente-uitkeringen die vrijgesteld zijn, maar in België apart belast worden. Het hof van beroep stelde dat die inkomsten niet mogen worden meegerekend, dus niet onder het progressievoorbehoud mogen vallen, omdat in België apart belaste inkomsten ook niet meetellen.

De administratie legt momenteel de laatste hand aan een circulaire en bekijkt voor welke dubbelbelastingverdragen naast het Belgisch-Nederlands verdrag er geen toepassing is van het progressievoorbehoud bij afzonderlijk belastbare inkomsten. De circulaire zal zich niet beperken tot de lijfrente. Er zal ook rekening worden gehouden met andere afzonderlijk belastbare inkomsten, bijvoorbeeld opzeggingsvergoedingen. In principe zal die circulaire binnen afzienbare tijd gepubliceerd worden. De aangifte van aanslagjaar 2021 speelt hier al op in.

Opleidingen vennootschapsbelasting

- Aangifte personenbelasting en vennootschapsbelasting AJ 2024 Dagseminarie op locatie. 25, 30 april en 2, 6, 7, 13, 14, 16 en 21 mei 2024

- Aangifte vennootschapsbelasting AJ 2024 op 26 april, 29 april, 8 mei, 22 mei en 11 juni 2024

- Roerende voorheffing: een praktische update met Pieter-Jan Wouters op maandag (av) 06/05/2024 en woensdag (vm) 15/05/2024 - Livestream

- Innovatiefiscaliteit: een praktische update met Pieter-Jan Wouters op donderdag (vm) 23/05/2024 en maandag (av) 27/05/2024 - Livestream

Opleidingen personenbelasting

- Aangifte personenbelasting en vennootschapsbelasting AJ 2024 met Sophie Hugelier & Wim Van Kerchove dagseminaries op 25 en 30 april en op 2, 6, 7, 13, 14, 16 en 21 mei

- Aangifte personenbelasting AJ 2024 met Sophie Hugelier & Wim Van Kerchove op 29 april, 3 mei, 17 mei, 23 mei en 13 juni 2024 - Livestream

- Roerende voorheffing: een praktische update met Pieter-Jan Wouters op maandag (av) 6 mei 2024 en woensdag (vm) 15 mei 2024 - Livestream

- Grondige opfrissing personenbelasting AJ 2024 in 4 sessies met Tim Galloo. Livestream 1 start op: dinsdag (nm) 7 mei 2024 en livestream 2 start op: woensdag (av) 8 mei 2024

- Pandwissels en de Vlaamse fictie met Sophie Hugelier op maandag (vm) 03/06/2024 en dinsdag (av) 11/06/2024 - Livestream

Bent u al geabonneerd op onze fiscale databank?

- Vind snel antwoorden op uw fiscale vragen. Ontdek de meerwaarde van Practinet voor uw praktijk.

Op de hoogte blijven van onze seminaries?

Schrijf je in voor onze nieuwsbrief